- Ошибки в употреблении

- Нюансы

- Что такое опцион

- Для чего нужны

- Как работают

- Правовые аспекты

- Ценовые модели опционов

- Параметры

- Риски при торговле опционами

- Как купить опцион физическому лицу: пошаговая инструкция

- Особенности торговли опционами на бирже

- Что такое опционы простыми словами

- Биржевые и внебиржевые опционы

Сегодня я хотел бы сообщить вам, что миноритарные акционеры реализуют свое право на продажу в пользу Danone. Акционеры пришли к соглашению, что настало время для роста новой компании».

(Бернар Дюкро, руководитель Danone в России, о приобретении 40% российского бизнеса материнской компанией).

Ошибки в употреблении

Опцион не следует путать с договором о будущем исполнении обязательств. Это аналогичное соглашение, но оно является обязанностью, а не правом.

Нюансы

Есть американский и европейский варианты. В первом случае опцион может исполняться в любое время в течение действия контракта. Например, если цена актива внезапно повышается 15 из 30 дней, акции могут быть проданы или куплены; во втором случае датой исполнения контракта является конкретная дата, указанная в контракте.

Крупнейшим фондовым рынком для продажи и покупки опционов является Чикагская доска опционов. В России контракты на опционные права можно заключать на Московской бирже.

Что такое опцион

Как правило, это соглашения или контракты между продавцом и покупателем товара или актива. В таких контрактах цена актива фиксирована и может возникнуть в будущем.

И важной особенностью как финансового инструмента является то, что продавец и покупатель могут не выполнить условия контракта. Они называются финансовыми инструментами, потому что на них есть опцион. От английского слова option — выбор или возможность.

Сама опция не существует. Она обязательно связана с ценой какого-либо реального актива, например, ценой акции, нефти, золота, валюты, кофе или зерна. Основным условием, которое должно быть выполнено для их использования, является существование рынка, где цены свободны.

Здесь нет монопольного регулирования со стороны государства или крупных корпораций.

Таким образом, они являются финансовыми контрактами, подлежащими обсуждению и покупке на фондовых, валютных и товарных биржах. Некоторые из них также продаются через банки для хеджирования валютного риска. Они существуют только в электронном виде.

Бумажные опционные контракты больше не являются обычной финансовой практикой и в настоящее время встречаются редко.

Для чего нужны

Они должны гарантировать покупателя или продавца базового актива, товара, от нежелательного для него изменения цены. Купленный опцион определяет цену товара.

Независимо от будущих цен, продавец или покупатель по-прежнему имеет право продать или купить товар по цене, указанной в опционе. Единственная плата за этот вид посреднических услуг (фондовый рынок, брокер, банк) — это ставка закупки или цена опциона. Она редко превышает 1-3% от суммы сделки.

Как работают

Чтобы понять, как все работает на практике, давайте рассмотрим реальный распространенный случай.

Предположим, фермер, выращивающий пшеницу для будущего урожая, получает кредит и замачивает поле в надежде, что цена за тонну составит 1 000 долларов США. Однако в сельском хозяйстве есть опасности, которые не зависят от вас.

На рынке может быть избыток или недостаток зерна. В результате он покупает пшеницу в надежде, что она покажет хорошие результаты. Это означает, что рыночная цена является отрицательной. Цена, по которой он продает пшеницу на рынке, определяется опционом на 1 000 долларов США. Цена опциона составляет 20 долларов США.

Теперь предположим, что сценарий фермерского рынка начинает развиваться в негативном направлении. Был собран очень хороший урожай пшеницы. Рыночная цена упала до 800 долларов США. Если бы у фермера не было выбора, ему пришлось бы продавать зерно по заниженным ценам.

Однако он получит запланированную прибыль, поскольку купил опцион по цене исполнения (страйк) 1 000 долларов США. Стоимость всего этого будет равна только цене выбора — $20.

Правовые аспекты

Правовой аспект использования опционных прав лежит в сфере регулирования финансового рынка, которая законодательно закреплена в Законе о Центральном банке Российской Федерации (Закон о Центральном банке).

Государственный экономический регулятор определяет

- Кто может продавать — финансовое учреждение, уполномоченное осуществлять операции с финансовыми СМИ

- Процедуры дорожного движения — формы, затраты и ответственность сторон за нарушения; и

- Регулирует все требования, связанные с распространением финансовых инструментов.

Сегодня на финансовом рынке используется около 1 200 деривативных контрактов, включая права на опционы.

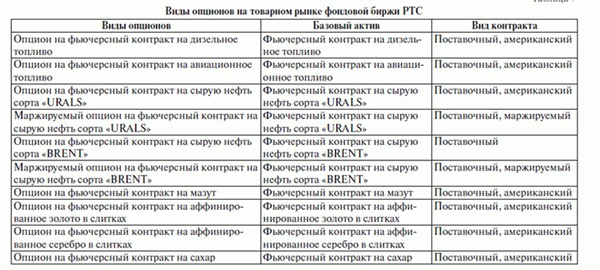

В следующей таблице представлены основные типы, используемые на российском фондовом рынке, такие как РТС и Micex.

Ценовые модели опционов

Финансовая модель или OPM — это модель, определяющая цену опциона, то есть его временную стоимость и внутреннюю стоимость. Эта теоретическая модель считает, что цена опциона неявно определяется самим рынком, когда на рынке ведутся переговоры по базовому активу.

Эта модель широко распространена на практике и может быть использована для оценки всех производных титулов.

Существуют три основные модели прав на посещение.

- Биномиальный

- Модель Хьюстона, и

- Метод Монте-Карло.

Параметры

Каждая конвенция опционных прав имеет свои характеристики или параметры. К ним относятся:.

- количество или размер базового актива, по которому ведется переговоры о праве на покупку или продажу; и

- Премия или стоимость контракта. Это может быть переменный процент от стоимости сделки или фиксированная цена/контракт.

- Страйк — цена или стоимость контракта при автоматическом истечении или автоматическом прекращении контракта; и

- Дата вступления в силу — срок действия контракта. Обычно не более трех месяцев.

- Индикация печати (например, американская или европейская)

- Место и форма поставки — т.е. место покупки и продажи. Обычно это торговый зал или платформа фондового рынка.

Риски при торговле опционами

Как финансовый актив, его основной риск заключается в практическом применении. Это специализированный финансовый инструмент, использование которого требует определенных знаний и опыта работы на рынке. Неправильное использование может привести к обратному эффекту — увеличению ущерба.

Еще один фактор, который также может рассматриваться как опасный, заключается в том, что опционы не всегда покрывают всю сумму риска. Поэтому трейдерам или инвесторам не следует слишком доверять этому средству, оно эффективно, но все же опасно.

Как купить опцион физическому лицу: пошаговая инструкция

Почти все опционные права заключаются на фондовой бирже, и существует простой алгоритм покупки таких финансовых контрактов.

- Откройте счет на фондовом рынке или в банке. Счет будет находиться на фондовом рынке и должен быть связан с текущим счетом или карточным счетом клиента. Все это оформляется отдельным контрактом или брокерским соглашением.

- Когда клиент вносит начальную сумму на брокерский счет, брокер предоставляет ему доступ к торговой платформе. Это компьютерная программа, такая как Metatrader (версии 4.0 и 5.0) или Quick. Все это устанавливается на компьютере клиента.

- Далее на торговой платформе клиент должен выбрать соответствующий раздел в меню брокера (например, «Купить деривативы») и приобрести один из предложенных там опционов.

Каждый брокер имеет свой собственный список доступных опций. Поэтому вам следует ознакомиться с условиями и положениями этого брокера.

Особенности торговли опционами на бирже

Главная особенность торговли на фондовой бирже заключается в том, что контракты на опционные права подстраиваются под конкретный базовый актив и его рыночную стадию (нисходящий или восходящий тренд, консолидация рынка).

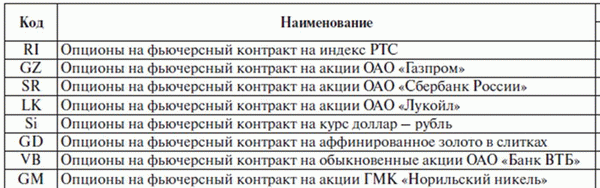

В результате не существует универсального и точного метода ведения переговоров или использования опционов. Напротив, существует набор стратегий. Они могут отличаться. Основные типы стратегий компенсации риска при торговле российскими акциями перечислены в прилагаемой таблице.

Что такое опционы простыми словами

Термин «опцион» происходит от латинского optio, что означает «выбор, усмотрение или желание». Договоры о будущем исполнении обязательств являются аналогичными финансовыми инструментами, но с некоторыми фундаментальными различиями. Опционные права используются уже сотни лет, но до 19 века они были решающими в торговле луковицами тюльпанов.

Они сделали возможными будущие соглашения, даже если у потенциального покупателя не было средств.

Впоследствии первые опционы на акции были введены на Лондонской фондовой бирже. Это произошло в 1820 году. Американские финансисты взяли инициативу в свои руки, и в 1860 году Чикагская биржа опционов (Chicago Board Options Exchange, CBOE) представила первый актив американских акций, а к 1990-м годам появился полный список активов, покрывающий все потребности.

В России срочный рынок Московской фондовой биржи считается основной площадкой для торговли опционами. Независимо от выбранного актива, торгуются контракты пут, колл или двойной опцион, и с 1990-х годов предпринимаются попытки найти математический подход к торговле и разработать модели ценообразования.

Биржевые и внебиржевые опционы

Финансовые опционы являются сделками свободного характера и поэтому могут заключаться не только в контексте обмена. Последняя стремится перевести торговлю на специализированную биржу, но это не гарантирует полного исключения тех, кто хочет торговать самостоятельно.

Все финансовые операции на фондовом рынке направлены на получение прибыли.

Следовательно, существует два направления торговли

- За пределами аптеки. Продавцами здесь обычно выступают крупные инвестиционные фирмы, а покупателями — компании, которым необходимо хеджировать свои открытые позиции и портфельные риски.

- Обмен. Операции проводятся через клиринговую палату, которая является посредником. Функция расчетной палаты заключается в регистрации контрактов. Он выступает в качестве «второй стороны» в каждой сделке и взимает соответствующую «маржу».

Рынок продолжает расти. Таким образом, возникли различные типы валютных рынков и рынков FLEX, со сроками истечения и либеральными условиями определения цен исполнения. Законодательство меняется в соответствии с текущими тенденциями на финансовых рынках.

Одним из препятствий для перевода торговли на биржевой рынок является «опционная премия». Это подразумевает наличие платы за право заключить договор. Величина выплаты зависит либо от результата корректировки спроса и предложения на рынке между покупателями и продавцами, либо от математической модели, которая рассчитывает премию на основе текущей цены базового актива.