Если супруги и супруги приобретают жилой дом, квартиру или долю в них, они имеют право уменьшить свой налогооблагаемый доход на скидку по подоходному налогу, относящуюся к данному имуществу (пункт 9 раздела 2.1, статья 3 и пункт 3 статьи 2, пункты 3 и 6 статьи 3 и статья 220-3 4 Налогового кодекса и 224, параграфы 1 и 1.1). Данное освобождение доступно только для налоговых резидентов Российской Федерации, которые облагаются налогом по ставке 13%. Налоговые вычеты:.

- на покупку или строительство дома; и

- процентные платежи по кредитам на жилье, кредитам на рефинансирование первоначального кредита.

Однако условия получения льготы по подоходному налогу в этом случае оттеночные — специальное документальное подтверждение права каждого супруга на определенную сумму скидки и уменьшение дохода. Чтобы воспользоваться льготой, супруг должен подать заявление о предоставлении налогового вычета на недвижимость в налоговую инспекцию. Супруги и супруги обращаются за пособиями самостоятельно.

Подоходный налог физическим лицам возвращает работодатель (у каждого свой) или налоговая инспекция (ст. 1, § 8; ст. 216, п.

7; ст. 220, § 8. 1; ст.

221, § 221. 1; ст. ст.

(РФ, 25. 02. 2022 к ст.

14, ч. 1 ст. 14 17-ФЗ).

Работодатель удерживает подоходный налог с дохода в том году, в котором работник имеет право на получение пособия. ФНС возвращает подоходный налог с долга в конце года, причем следующий год — не позднее трех лет (ст. 78, раздел 7, Налоговый кодекс, раздел 220).

В 2022 году налогоплательщик должен вернуть подоходный налог за 2021, 2020 и 2019 годы.

Если работник просит освободить его от уплаты налога в середине года, работодатель обязан вернуть физическому лицу подоходный налог, удержанный с начала года. Подоходный налог удерживается по письменному заявлению работника и уведомлению налогового органа, занимающегося налогами на полосе отвода (§ 220.8 Налогового кодекса).

Кроме того, для оформления права налогового органа и супругу, и супруге потребуются подтверждающие документы (ст. 220, п. 2, 3-6п. 3, п. 4 НК РФ, ст. 2, п. 1 ст. 218-ФЗ, п. 220, 13. 07. 2015, ч. 1 и 7 ст. 21, п. 1, 360-ФЗ, ст. ст. (7 июля 2016 года):.

- Копия договоров купли-продажи,.

- копии свидетельств о государственной регистрации (выданных до 15 июля 2016 года), выписки из единого государственного реестра юридических лиц; и

- копии кредитных договоров (если был получен кредит на покупку дома), банковские отчеты о выплаченных процентах; и

- Платежные документы: чеки, банковские выписки, квитанции, акты перевода и т.д.

- Заявление о распределении возникших расходов; и

- справка о доходах (если была подана декларация 3-НДФЛ).

Налогоплательщик представляет копию документов налоговому инспектору, который оставляет за собой право запросить оригиналы документов. Все оригиналы должны быть принесены на инспекцию лично.

Право на имущественную льготу на приобретение квартиры, комнаты или доли в строящемся доме, переданное подрядчиком и принятое участниками долевого строительства с 1 января 2022 года, начисляется с даты передачи. объекта подписанным актом или другим документом о передаче. Налогоплательщики имеют право подать заявление на возврат налога после государственной регистрации прав на имущество (пп.

2 п. 1 п. 3 ст.

220 НК РФ, п. 5 ст. 3 100-ФЗ от 20 апреля 2021 года).

Эксперты KonsultantPlus рассказали, как получить имущественную скидку при покупке дома супругом. Используйте эти шаги бесплатно.

Как правильно составить заявку

При подаче декларации по разделу 3 для возврата переплаты подоходного налога, а также при подаче заявления в инспекцию на получение уведомления, вы также должны заполнить форму заявления на распределение акций имущественного дисконта С 1 января 2022 года налогоплательщикам больше не придется самим забирать уведомление; ФНС будет отправлять его их работодателю.

Единой формы заявления не существует. Налогоплательщики могут подать заявление в любой форме.

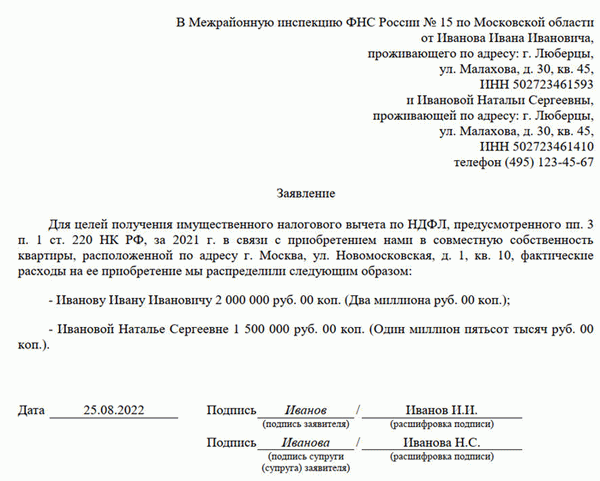

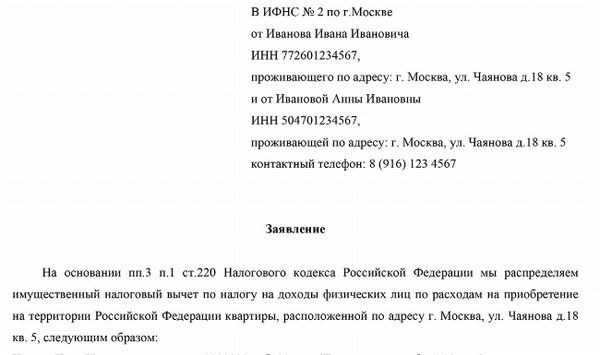

Форма заявки на Соглашение о разделе имущества со скидкой приведена ниже.

Паспорт гражданина Российской Федерации ______________________

Номер контактного телефона ________________________

Паспорт гражданина Российской Федерации ______________________

Номер контактного телефона ________________________

На основе искусства. В соответствии с п. 3-1 ст. 220-3 Налогового кодекса Российской Федерации налоговый вычет по НДФЛ по расходам на приобретение недвижимого имущества ________________: ________________________________________ и уплате процентов по ипотеке распределяется следующим образом. Следующее:.

____________________ — ____% — в размере __________ рублей. ___ девочки. (______________________________________);

____________________ — ____% — __________ в размере руб. ___ часть (______________________________________).

(подписано супругом/супругой заявителя).

Форма заявления о перераспределении акций ИФНС должна быть заполнена следующим образом

- Укажите основание для подачи заявления.

- Перечислите приобретенное имущество и его адрес.

- Укажите как супруга, так и долю распределения.

Заявление должно быть подписано обоими супругами. К заявлению необходимо приложить копию свидетельства о браке (письмо Федеральной налоговой службы № ED-4-3/19630@ от 22 ноября 2012 года). Хотя налоговые органы не предъявляют требования к дате, во избежание споров в заявлении следует указывать ту же дату, что и в договоре купли-продажи имущества, передаваемого в совместную собственность.

Как распределяются доли вычета

Правовой статус имущества — статус совместной собственности (статья 256, пункт 1, статья 33, пункт 1 Гражданского кодекса Российской Федерации; статья 34, пункты 1 и 2 Семейного кодекса). Если пара приобретает жилье, находящееся в совместной собственности, они оба имеют право на налоговую компенсацию суммы понесенных расходов. При этом не имеет значения, на чье имя были оформлены акты, договоры и платежные документы, поскольку пара имеет право на получение налоговой компенсации на сумму понесенных расходов.

Максимальный размер освобождения от НДФЛ для каждого из супругов (статья 220, раздел 1, статья 3, статья 18 Налогового кодекса, утвержденного Постановлением Правления Верховного Суда РФ от 21 октября 2015 года):

- 2, 000, 000 рублей — на покупку дома

- 3, 000, 000 рублей — на уплату процентов по кредиту на приобретение недвижимости.

Эта сумма относится к случаям, когда НДФЛ одновременно возвращается одним или обоими супругами. Это означает, что если оба супруга сделали вычеты, то каждый из них претендует на возврат 260 000 рублей (2 000 000 х 13%) за покупку дома и 390 000 рублей (3 000 000 х 13%) за уплату процентов по кредиту. Однако для этого вместе с налоговой декларацией или уведомлением в компанию GLK необходимо подать заявление о перераспределении акций.

- 2 000 000 / 1 000 000 000?

- 1 800 000 / 1 200 000?

- 1, 500, 000 / 1, 500, 000 и т.д.

Нюансы в распределении долей

Льгота по НДФЛ не предоставляется, если расходы на покупку жилья или кредит оплачиваются из средств работодателя или материнского капитала. Налог не может быть возвращен, если сделка происходит между родственниками — супругом, родителями, детьми (Налоговый кодекс §§ 105.1, 11 п. 2, 220 п. 5).

Размер доли определяется в соответствии с платежными документами, подтверждающими расходы супруга на приобретение жилья и выплату процентов, и заявлением о перераспределении в любом размере процентного вычета между супругами, независимо от суммы. фактических расходов (раздел 220(3)(vi) Налогового кодекса).

Сумма перераспределения может быть изменена, но только до начала процесса возврата излишне уплаченного подоходного налога. В этом случае необходимо подать уточненную справку 3-НДФЛ и новое заявление о перераспределении долей в процентах. Затем остаток вычета разрешается направить на погашение процентов по кредиту для использования в последующие годы (Налоговый кодекс § 216, письмо Казначейства № 03-04-07/71600).

31. 10. 2017, № 03-04-07/23937 от 11.

04. 2018).

Если у одного из супругов нет дохода, подлежащего возврату налога, право на использование имущественной льготы супругу не может быть передано. Однако скидка может быть использована позже в другие годы, в которые появляется налогооблагаемый доход. Пенсионер также имеет право перенести бронирование в предыдущем году, но не более чем за три года до года, в котором образовался переносимый остаток (статьи 9, 9 и 10 НК РФ).

Пособие на имущество не может быть передано одному супругу, если оно уже использовано всем супругом. В этом случае скидка, не превышающая 2 000 000 рублей, предоставляется только тому супругу, который не воспользовался ею ранее.

После 2014 года, если один из супругов уже использовал часть предельной суммы для возмещения расходов на жилье, оставшаяся сумма может быть использована при покупке новой недвижимости или передаче права супругу (ст. 1 п. 1, п. 3 ст. 1(2) Налогового кодекса в ст. 2 212-ФЗ).

Если один из супругов приобрел квартиру или жилье до вступления в брак, то это имущество не может быть использовано на другое имущество (письмо ФНС России от 18. 12. 2020 BS-4-11/20950@).

Также, если жилье было приобретено в общую собственность после 1 января 2014 года, сумма компенсации распределяется между супругами в соответствии с суммой фактических расходов на приобретение недвижимости или доли в общая стоимость приобретения недвижимости. Однако сумма не превышена.

В 2009 году он окончил Южный федеральный университет по специальности «экономическая теория»; в 2011 году я получил степень магистра по экономической теории и поддержал его аспирантскую диссертацию.

Правила супругов.

Существуют специальные положения для супругов при покупке жилья во время свадьбы. Все доходы и расходы во время брака считаются общими, поэтому оба супруга могут претендовать на налоговые льготы.

Прежде всего, напомню, что получателями налоговых возвратов являются

- Резиденты России — лица, проживающие в России более 183 дней в течение непрерывного 12-месячного периода. Это могут быть как граждане России, так и иностранцы.

- Люди с налогооблагаемым доходом — 13% или 15% от их налогооблагаемого дохода поступает в государственный бюджет в качестве налоговой скидки.

С 2021 года правила предоставления налогового кредита на недвижимость изменились: до 2021 года люди имели право на возврат дохода, облагаемого по ставке 13%. Теперь он рассчитывается только с доходов от договоров аренды, продажи или дарения имущества (кроме титулов), групповых договоров, трудовых договоров или оплаты услуг. Также включены выплаты по пенсионному страхованию.

Если оба супруга являются налоговыми резидентами Российской Федерации и платят налог по ставке 13% или 15%, они имеют право на налоговый вычет.

Имущество, приобретенное супругами во время зарегистрированного брака, считается совместно нажитым, если в частном договоре не прописаны конкретные условия.

Не имеет значения, кто фактически оплатил расходы, оплатил покупку недвижимости или оплатил ипотеку. Не имеет значения, оформлено ли имущество на имя одного или обоих супругов — оно является общим имуществом.

Вы можете использовать модель распространения или писать в любом формате по своему усмотрению. Главное — четко указать все суммы и проценты, на которые будут распределены акции.

Образец.

Распределение основного налогового вычета

При покупке жилья владелец имеет право на базовый вычет в размере 2 млн рублей. 13%-260 000 от этой суммы могут быть возвращены.

Заявление супруга пишется, если есть сомнения в том, кто и какую сумму должен распределить.

В нем говорится.

- Стоимость дома дисконтируется менее чем на два налоговых вычета.

- Дом оформлен на имя одного супруга, а пособие делится на обоих супругов.

- Если скидка распределяется, то в пользу того супруга, чье имущество не зарегистрировано.

Сидоровы купили квартиру за 1,9 млн евро. Чтобы определить, кто сколько получит обратно, необходимо написать заявление о распределении скидки между супругами. Затем либо один из супругов получает пособие на всю стоимость дома, 1,9 млн (247 000 возвращается), либо они делят эту сумму по соглашению.

Если недвижимость была приобретена после 1 января 2014 года, каждый супруг получит по 260 000 рублей, если недвижимость оформлена на обоих супругов и стоит более 4 миллионов. В этом случае дистрибьюторский контракт не требуется. Каждый из супругов подает декларацию 3-НДФЛ и получает срок уплаты.

Если, помимо собственных интересов, супруги участвуют в доле ребенка, составляется такое же соглашение о распределении освобождения ребенка между супругами, позволяющее им определить, кто получает налоговое освобождение. Дети и сколько.

ВАЖНО: Вы можете подать заявление и получить базовую скидку только один раз. После этого вы не сможете изменить пропорции. Внимание.

Распределение вычета на проценты по ипотеке

Если вы покупаете жилье в ипотеку, вы имеете право на дополнительный вычет по ипотечным процентам. Максимальная сумма составляет 3 млн рублей. 13% от этой суммы можно вернуть за каждые 390 000 евро.

Помните, что имущественная льгота распространяется на проценты, выплачиваемые банку, и не затрагивает кредитную организацию.

Петровы взяли ипотеку и купили дом на 7 миллионов; 8,8 миллионов процентов уже выплачены; Петровы могут вернуть 260, 000 к основному пособию. Поэтому нет необходимости писать дистрибьюторские соглашения. Им нужно написать заявление на распределение ипотеки — под дискреционный процент 234 000 (13% от выплаченных 1,8 млн).

При необходимости они должны приложить заявление супруга, в котором процент указан в пакете документации ФНС. Вы можете каждый год переписывать свое заявление на получение скидки на долю собственности, чтобы изменить условия. Это позволит распределить процентную скидку по сравнению с основной скидкой, при этом распределение процентной скидки распределяет процентную скидку.

Если вы претендуете на имущественную скидку, то сначала вы должны запросить возврат налога на основную стоимость покупки, а затем запросить возврат процентов. Наши специалисты посоветуют вам наилучший способ распределения акций и заполнят данные о расходах на брак; в течение двух дней заполните налоговую декларацию и отправьте ее в налоговую инспекцию.

Как супругам оформить налоговый вычет

Существует два способа получить возврат налога: через ESA или через своего работодателя. В любом случае, перед распределением долей вам необходимо будет заполнить форму заявления на распределение супружеских долей. Заполненная форма заявления должна быть представлена вместе с другими документами налоговой инспекции зарегистрированного участка.

На скидки можно претендовать до прохождения техосмотра в следующем году, после чего возникает право на получение пособия. Это право подтверждается Актом приема-передачи в случае вновь построенной недвижимости и выпиской из Единого государственного реестра юридических лиц в случае покупки на вторичном рынке по договору купли-продажи.

Год, следующий за годом получения права на льготы

В год предоставления права на освобождение.

Возврат налога можно получить через работодателя в том году, в котором возникло право на освобождение; заполните специальную форму в личном кабинете на сайте ФНС и приложите необходимые документы; в течение 30 дней инспектор проверит ваши бумаги и примет решение о предоставлении скидки. Будет составлено уведомление, и налоговая служба направит его вашему работодателю.

После этого бухгалтерия компании прекратит удерживать НДФЛ из вашей заработной платы и вернет налог, уплаченный с начала года. Оно остается в силе до прекращения возмещения или до конца календарного года, в зависимости от того, что наступит раньше.

Частые вопросы

В этом случае вам не нужно подавать заявку на распространение. Ваш супруг имеет право на вычет в размере 1,5 миллиона, а вы — на возврат налога на будущую покупку жилья.

кондоминиум стоимостью 4 миллиона на имя жены. Если оба супруга решили подать заявление на возврат НДФЛ, нужно ли им заполнять заявление на перераспределение?

В данном случае — да, поскольку имущество зарегистрировано на имя одного из супругов и оба претендуют на вычеты. По заявлению налоговый орган выплачивает 260 000 рублей каждому.