Существует три основных способа (метода) организации сделки

- Досрочное погашение кредита продавцом и последующая продажа квартиры.

- Досрочное погашение кредита покупателем в процессе приобретения квартиры.

- Долг по ипотеке не выплачивается, а переходит к покупателю в результате сделки. На самом деле происходит покупка недвижимости с помощью ипотечного кредита.

Как лучше поступить? Как я могу купить недвижимость, обремененную ипотекой? Где риск покупателя выше? Ответы неоднозначны и зависят от конкретных обстоятельств. Все три способа приобретения жилья в ипотеку применимы к рынку недвижимости. Давайте рассмотрим их по очереди.

1. Досрочное погашение кредита Продавцом и последующая продажа

Самый простой способ избавиться от тяжести ипотеки — досрочно погасить кредит. После этого продавец может свободно двигаться дальше, не требуя согласия банка на сделку. Единственная проблема заключается в том, как продавец погашает долг перед банком.

Здесь все зависит от суммы непогашенного долга. Если сумма, которую продавец платит банку, относительно невелика (например, 100 000-300 000 рублей), эта сумма может быть передана покупателем в качестве задатка или аванса перед сделкой. Погасив ипотеку этими деньгами, продавец получает от банка справку о погашении задолженности, снимая обременение с квартиры Росреестра.

Подробный алгоритм того, как действовать при покупке ипотеки таким образом, описан в ссылке — там же смотрите вариант 1.

Затем покупка рынка осуществляется обычным образом (см. описание соответствующих шагов).

Еще один вариант досрочного погашения долга, связанного с продажей квартиры, на которую обращено взыскание, — это рефинансирование ее в пользу продавца в период сделки. Это означает, что продавец берет обычный потребительский кредит (в том же или другом банке) на два-три месяца, погашает оставшийся долг по ипотеке, выкупает квартиру и продает ее покупателю. Продавец погашает краткосрочный потребительский кредит сразу после получения денег.

Этот способ покупки полностью заложенной (обеспеченной) квартиры является самым простым, надежным и безопасным для покупателя. Однако это дорого для продавца. В конце концов, потребительский кредит имеет самые выгодные процентные ставки. В долгосрочной перспективе покупателям следует минимизировать продолжительность потребительского кредита.

2. Досрочное погашение кредита Покупателем в процессе сделки

Если у продавца большой непогашенный долг и нет возможности рефинансировать кредит, покупателю очень рискованно делать большой первоначальный взнос. В этом случае покупка заложенной банку квартиры осуществляется при участии самого банка. Для этого требуется не только письменное одобрение сделки банком (для целей регистрации), но и непосредственное участие банка в фактической сделке.

Перед внесением первоначального взноса покупатель должен согласиться с условиями договора с банком, владеющим залоговым имуществом. Затем солиситор банка управляет сделкой, что значительно снижает риск получения покупателем ипотечного кредита.

Расчеты по сделке имеют решающее значение. После подписания договора купли-продажи покупатель перечисляет деньги за ипотечную квартиру одновременно двум сторонам. Один — банку (для погашения долга), другой — продавцу (за вычетом стоимости квартиры) долг).

Способ перечисления денег за квартиру может быть как наличным, так и безналичным. При наличных расчетах и оплате наличными будут арендованы два ящика, открыты два счета (см. ссылку на глоссарий для получения дополнительной информации).

После подписания договора, регистрации сделки в реестре и завершения сверки банк предоставляет покупателю Этот сертификат снимает собственный вес покупателя с квартиры, приобретенной в Роузлесте. Подробно алгоритм этого режима ипотечного плоского рынка описан — см. вариант 2.

3. Покупка ипотечной квартиры в ипотеку – как это делается

Бывают случаи, когда покупатель сам рассчитывал приобрести квартиру с помощью ипотеки, но выбранная квартира была заложена и уже оказалась в залоге у банка. Как это может произойти?

Могут быть две ситуации.

- Покупатель закрывает ипотечный кредит в том же банке, что и квартира, которую он выбрал в качестве гарантии.

- Покупатель оформляет кредит в другом банке.

В обоих случаях возможности и условия такого соглашения зависят от позиции банка.

В первом случае упрощается процесс покупки закладной и передачи ее новому заемщику. Здесь ипотечный банк полностью контролирует весь процесс и формирует выгодные для себя условия договора. Ипотечная квартира остается в качестве гарантии того же банка и не освобождается.

Новый заемщик (покупатель) получает новый кредит, а заложенная банком квартира получает одобрение.

Многие банки, включая Сбербанк, осуществляют такие операции. Все сделки проходят под наблюдением юристов и службы безопасности банка. Риск приобретения залоговой квартиры на таких условиях для покупателя минимален.

В последнем случае ситуация сложнее. Для того чтобы квартира была заложена в другом банке, необходимо согласовать условия и интересы двух разных кредитных организаций. Также должны быть соблюдены требования по восстановлению утраты для перерегистрации зарегистрированной ипотеки в пользу нового регистратора.

Это довольно сложный и длительный процесс, который редко встречается на рынке, поскольку банки не хотят брать его на себя.

В результате, если покупатель решает отвоевать квартиру, которая уже была заложена, рекомендуется оформить кредит в том же банке, где была заложена квартира.

Риски Покупателя при покупке ипотечной квартиры

Если покупатель использует один из вышеперечисленных способов, то значительных и неконтролируемых рисков, связанных с приобретением квартиры, заложенной (обеспеченной) банку, не существует. Однако по мере осуществления сделки важно помнить о следующем

- Если покупатель перечисляет продавцу крупный авансовый платеж для погашения ипотеки, существует риск, что продавец может передумать и отказаться продавать квартиру после снятия обременения. На выплату первоначального взноса также могут уйти годы.

- Если покупатель рассчитывает на ипотеку в одном банке и вносит задаток за понравившуюся квартиру, этот банк может не одобрить квартиру, заложенную в другом банке. В этом случае существует риск потери депозита.

- Например, ипотечный банк может одобрить продажу заложенной квартиры только при соблюдении продавцом определенных условий. Например, банк может потребовать от ипотечного заемщика выплатить 80% долга перед продажей. Существует также риск, что банк может отказаться продавать заложенную квартиру и перевести ипотеку на нового владельца.

- Банки не могут отказать в продаже заложенной квартиры, но могут не одобрить кредит конкретному покупателю.

- Могут возникнуть задержки с получением закладной в банке после того, как ипотечный кредит будет погашен и закладная пройдет регистрацию в ЗАГСе. В таких случаях существует риск, что условия договора перестанут быть актуальными для покупателя.

Однако основной риск для покупателей при покупке квартиры с дефолтной ипотекой заключается в попытке перечислить продавцу большую сумму для погашения ипотеки. Такие денежные переводы не гарантируются ничем, кроме условий предконтрактного или предпродажного соглашения.

Конечно, если продавец выплатит ипотеку этими деньгами, вздохнет с облегчением и откажется продавать квартиру, покупатель сможет получить деньги обратно. И он даже может потребовать компенсации через суд. Однако никто не рад плохой сделке и длительному судебному разбирательству.

Поэтому, чтобы снизить риск, покупатель должен приобрести квартиру в ипотеку и следовать одному из вышеперечисленных методов.

Кстати, помните, что если собственником квартиры является несовершеннолетний ребенок, то банк должен быть привлечен к другому защитному учреждению. Читайте другую статью в Глоссарии по ссылке — Права детей в сделках с недвижимостью.

Сделки купли-продажи квартир. Список документов, подлежащих регистрации в ЗАГСе, см. по ссылке linguine.

Действительно, напомните покупателям, что перед сделкой им необходимо получить выписку из ЕГРН (например, на нашем сайте — здесь) и убедитесь, что в графе «вес и ограничения» указано «ипотека». После удаления каждого веса эта колонка должна быть пустой.

Из этой же выписки покупатель также узнает состав всех собственников квартиры, включая несовершеннолетних (если таковые имеются).

Кстати, о покупке квартиры по ипотеке. Существует и другой способ приобретения квартиры, которая находится в залоге у банка и за которую не выплачен ипотечный кредит. Это аукцион залогового имущества.

Однако это уже не рыночная сделка. Продавец не контролирует собственность. Это происходит, когда заемщик признает себя банкротом и банк изымает ипотечный кредит.

Затем имущество (квартира) продается на публичных торгах. Правила игры и риск покупателя совершенно разные.

Вопрос. Огорчены двусмысленными подозрениями? Адвокат вам в помощь! Советы по составлению профиля юриста по недвижимости — здесь.

На интерактивной карте (открывается во всплывающем окне) вы найдете подробное пошаговое руководство о том, как купить или продать квартиру.

Что такое залоговые квартиры

Если у них не хватает денег на покупку квартиры, они часто покупают ее с помощью ипотеки, то есть в кредит. Когда они покупают квартиру, за них это делает банк, т.е. тот банк, который выдал им кредит. Хотя в данной статье речь идет о квартирах, в качестве гарантий можно использовать и такую недвижимость, как дома с участками.

Заложенная квартира — это квартира, которая находится в залоге у банка, поскольку продавец еще не погасил долг перед банком. Это означает, что квартира нарушена — существуют ограничения на то, что вы можете делать с недвижимостью. Вы можете жить в заложенной квартире, но не можете ничего делать без согласия кредитора.

Например, вы не можете продать, заложить, передать или сдать в аренду квартиру без согласия кредитора.

Чтобы понять, с каким объектом недвижимости они имеют дело, покупатели могут проверить статус своей квартиры с помощью выписки из Единого государственного реестра недвижимости (ЕГРН); заказать полную выписку можно из личного кабинета на сайте Росреестра. Стоимость выписки — от 300 рублей (в зависимости от способа получения документа (в электронном виде или на бумаге)). Чтобы понять, есть ли неисправность в квартире, достаточно электронного предложения — оно стоит недорого и обычно приходит в течение одного дня.

Любой желающий может заказать, например, неполные выписки из ЕГРЮЛ на конкретный объект недвижимости, но такие документы не содержат правоустанавливающих документов.

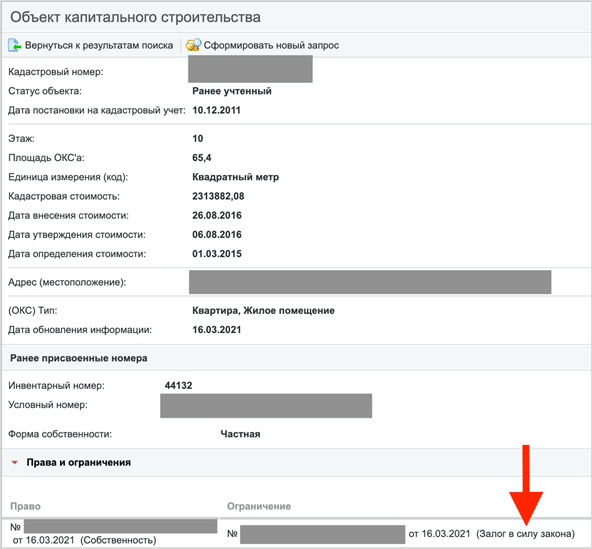

На сайте Росреестра можно быстро проверить, не нарушен ли тот или иной пункт. Зайдите на страницу Росреестра выше, введите адрес или кадастровый номер объекта недвижимости и посмотрите, что указано в разделе «Обязательства». Обратите внимание, что обновление информации здесь происходит с задержкой и может занять до нескольких недель.

Поэтому рекомендуется заказать официальную выписку из Единого государственного реестра юридических лиц. В этом случае вы будете получать обновленную информацию.

Если ваша собственность была нарушена, это будет отмечено в выписке из реестра.

Существует два вида ипотеки

- Статутная ипотека — в этом случае квартира приобретается за счет кредита и закладывается. В этом случае регистрируется ипотечный кредит — как показано на рисунке выше.

- Ипотека по договору — это когда квартира закладывается в качестве обеспечения кредита, выдаваемого на любые цели, например, потребительского кредита. В этом случае создается отдельный ипотечный договор, и ипотека регистрируется на основании этого договора.

Вид ипотеки не играет особой роли в отношении продажи заложенного имущества. Сначала банк-кредитор ожидает полного погашения кредита. Ипотека снимается после того, как владелец квартиры рассчитается с банком.

Как продавец гасит долг перед банком

Для банка продавца самое главное — погасить кредит. Его не интересует, как деньги попадают к продавцу или что происходит с квартирой после ареста.

Существует три основных способа погашения задолженности продавца перед банком

- Погашение кредита деньгами продавца. Иногда долг продавца перед банком невелик. В этом случае продавец находит деньги для погашения долга по договоренности с покупателем. Например, продавец получает обычный потребительский кредит или берет взаймы у друга. Когда продавец продает и получает деньги, долг выплачивается немедленно. Для покупателя это обычный рынок.

- Оплата из собственных средств. Непогашенный долг может быть настолько велик, что продавец не может найти деньги для его погашения. Затем он соглашается погасить долг за счет покупателя, как описано выше. Обычно для того, чтобы покупатель согласился на такой план, ему предлагают скидку на стоимость квартиры. В этом случае продавец и покупатель подписывают договор купли-продажи, где определяются условия основного договора и сроки оплаты. Он утверждает, что кредит продавца выплачивается за счет сделки. Другими словами, это задаток покупателя. После погашения кредита осуществляется основная сделка купли-продажи. Опять же, записывается способ оплаты. Частичная сумма в качестве первоначального взноса до сделки, разница между ценой квартиры и авансом обычно оплачивается через инспекционный счет, открытый на имя продавца. Этот счет открывается после регистрации перехода права собственности к покупателю.

- Оплата за счет ипотечных средств покупателя. Все зависит от банка. Это связано с тем, что немногие банки работают с заложенной недвижимостью. Удобнее получить одобрение в том же банке, в котором закладывается квартира. Стоит заранее сообщить банку о том, что вы планируете купить их заложенную недвижимость. Если банк не одобрил покупателя в качестве заемщика, найдите банк, который работает с залоговой недвижимостью, одобрил покупателя в качестве заемщика и одобрил залогодателя в качестве поручителя. Юридически такая сделка осуществляется как обычная сделка купли-продажи.

Здесь подробно рассматриваются варианты, доступные для приобретения квартиры в ипотеку.