- Рефинансирование с плохой кредитной историей: преимущества программы

- Важные условия перекредитования

- В каких банках можно перекредитоваться?

- Что такое программа рефинансирования?

- Какова цель программы?

- Пакет документации

- Что такое плохая кредитная история?

- Как рефинансировать кредит с плохой кредитной историей

- Корректировка кредитной истории

- Обращение в микрофинансовые организации

- -byProducts

- Посетите ломбард

- Подача заявления в банк

- Рефинансирование кредитов: что предлагают банки?

- Доступно ли рефинансирование кредита с плохой кредитной историей?

- Общие требования

- Сбербанк

- ВТБ банк

- Тинькофф банк

- Райффайзенбанк

- Рефинансируют ли кредиты и микрозаймы одновременно?

- Как оформляется рефинансирование?

- В чем выгода рефинансирования?

- Пять выгодных предложений по рефинансированию

- Условия и положения.

- Требования и документация

- МТС Банк

- Промсвязьбанк

- Как увеличить шансы на одобрение?

Рефинансирование при плохой кредитной истории или просрочках — обычная практика за рубежом. В нашей стране эта услуга не получила широкого распространения, но постепенно набирает обороты. Иногда даже руководство финансовых учреждений предлагает более выгодные условия рефинансирования и выплачивает клиентам аванс.

Чтобы избежать накопления штрафов и ухудшения кредитной истории, заемщикам предлагается обратиться в свой банк, чтобы вместе найти решение ухудшающейся финансовой ситуации.

Часто причины повторной установки обусловлены следующими факторами

- Краткосрочные контракты. В этом случае заемщик может попытаться продлить договор, увеличив срок погашения кредита. В этом случае ежемесячная доза и проценты значительно снижаются.

- Высокие процентные ставки. Другой банк может предложить значительно более низкую процентную ставку по кредиту (разница составляет 2-5%, что для заемщика означает дополнительные тысячи ежемесячно). В некоторых кредитных организациях также отсутствуют дополнительные сборы, что позволяет сэкономить деньги.

- Изменение курса валют. Снижение платежеспособности населения и падение курса рубля на валютном рынке приводит к многочисленным просрочкам, особенно по валютным кредитам; чтобы как-то повлиять на ситуацию в 2025 году банки стали предлагать клиентам поменять валюту с евро или долларов на рубли.

Примечание: Также можно рефинансировать много кредитов в разных банках. В этом случае заемщик должен только одной компании, ему не нужно оплачивать дополнительные поставки и не тратить время на утилизацию долга.

Рефинансирование с плохой кредитной историей: преимущества программы

Основным преимуществом таких программ является возможность закрыть кредит с просрочкой и рефинансировать его на более выгодных условиях. И самое главное, у клиента появляется возможность улучшить свою кредитную историю!

Важно! Кредитные истории хранятся в специализированных бюро около 15 лет! Некоторые банки отправляют информацию в BOG с пометкой, что история должна храниться в течение 3-5 лет.

Процесс рефинансирования происходит следующим образом

- избежать санкций и штрафов, высота которых весьма впечатляет.

- Получение более выгодных условий по погашению кредита и процентным ставкам.

- Объедините многие группы кредитов в одну.

- Снять защиту (снятие веса).

Важные условия перекредитования

Рефинансирование имеет больше преимуществ, чем недостатков, но также требует большого внимания со стороны клиентов банка. Все банки с плохой кредитной историей рефинансирование имеют различные требования к потенциальным и существующим клиентам, эти вопросы требуют внимания.

- Дополнительные расходы. Они в обязательном порядке указываются в контракте и должны быть изучены. Следует рассмотреть процентные ставки, дополнительные сборы за досрочное погашение и ежемесячные платежи, изучение заявок, оценку залога и сборы за открытие и ведение счетов.

- Требования к заемщику. Часто это излишне и время может быть потеряно. Если в прошлом были недостатки, нужно трезво оценить свои возможности.

- Пакет документации. Для подстраховки руководство банка может попросить вас представить большой пакет документов.

Внимание. При рефинансировании вы можете потерять право на налоговый вычет за финансовый год. Поэтому рекомендуется сначала получить средства, прежде чем начинать процесс.

В каких банках можно перекредитоваться?

Очень немногие банки инициируют такой процесс. Среди них есть как крупные кредитные учреждения, так и более мелкие.

Панель. Список банков для рефинансирования кредитов с более низким кредитным рейтингом

Рекомендуется обратиться к кредитному специалисту банка, чтобы узнать условия рефинансирования и оценить свои шансы на получение выгодной сделки. Они дадут вам предварительную оценку и объяснят условия.

Что такое программа рефинансирования?

Заемщики часто занимают деньги на наименее выгодных для них условиях. Этому могут способствовать общие экономические условия, вынуждающие банки повышать процентные ставки. Со временем ситуация улучшилась, процентные ставки стали ниже, поэтому гражданам уже не очень выгодно платить на прежних условиях.

Также часто бывает, что финансовое положение заемщика меняется после подписания кредитного договора, что делает кредитное обязательство непосильным.

В обоих случаях проблема может быть решена путем рефинансирования. Этот процесс предполагает замену одного кредитного обязательства другим на новых условиях. Хотя условия могут быть более выгодными, они не являются обязательными, так как 80% случаев рефинансирования направлены на погашение существующих долгов и участие в плане погашения.

Примеры влияния рефинансирования на ежемесячные платежи

В большинстве случаев после выплаты денег заемщик должен подтвердить, что он подписал предыдущее соглашение. Некоторые банки сами берут на себя процесс погашения кредита и отправляют клиентам уведомления.

Какова цель программы?

Рефинансирование решает ряд проблем

- Оптимизация долга — снижение процентных ставок естественным образом уменьшает регулярные платежи.

- Консолидация кредитов — различные кредитные обязательства заменяются одним кредитом.

- Продление контрактов, с

- к переменным процентным ставкам снижает риск по кредиту.

Заемщики, которые еще не допустили дефолта, с большей вероятностью смогут рефинансироваться на выгодных условиях. Однако тем, кто находится в трудном финансовом положении, нелегко решить проблемы, поскольку даже пятидневная задержка может негативно отразиться на кредитной истории человека.

Пакет документации

Рефинансирование требует такого же количества документации, как и первоначальный договор. Финансовое учреждение попросит заявителя предоставить

- Удостоверение личности, удостоверение личности

- подтверждение дохода; и

- подтверждение семейного положения, а также

- копия их трудового договора, копия их

- существующий кредитный договор, а

- график платежей, то

- сумма просроченной задолженности на сегодняшний день.

В некоторых случаях пакет документов может быть расширен. Это остается на усмотрение банковской структуры.

Что такое плохая кредитная история?

Прежде чем продолжить обсуждение вопроса о том, можно ли рефинансировать неработающие кредиты банка, необходимо понять, что такое CRI.

На практике это информационная карта о выполнении гражданином своих финансовых обязательств перед кредитными учреждениями. По каждому новому кредиту заполняется информация и заполняются заявки на кредиты банкам, которым было отказано. Вкратце, вся история взаимоотношений между физическим лицом и финансовым учреждением хранится в специальной базе данных в течение 15 лет.

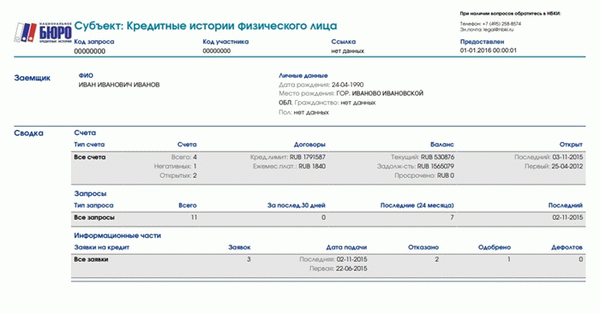

Пример показан на рисунке ниже. Эта практика была введена в России в 2004 году. С тех пор задержки и невыплаты по кредитам стали рассматриваться как причины, по которым должники попадают под категорию «небезопасных требований».

Так, в 95% случаев судебных разбирательств, когда должник обращается в банк, управляющий отказывает в выдаче кредита. И причина тому — плохая кредитная история.

После всего вышесказанного возникает естественный вопрос — «Возможно ли рефинансирование потребительского кредита с плохой кредитной историей?». Это объясняется ниже.

Как рефинансировать кредит с плохой кредитной историей

Ненадежных заемщиков все же можно принудить к этому. Однако не все двери открыты для этой категории клиентов. Крупный банк, предоставляющий рефинансирование с плохой кредитной историей, — это мечта-обманка для каждого заемщика. Поэтому он должен использовать один из следующих методов

Корректировка кредитной истории

Это довольно длинный путь, и он не подходит для заемщиков, которые в настоящее время находятся в трудном финансовом положении. Однако этот процесс имеет ряд преимуществ

- Восстановление репутации.

- возможность получения кредита на выгодных условиях; и

- одобрение заявок более крупными кредиторами.

Прежде чем приступить к исправлениям, необходимо проверить документацию на наличие ошибок. В результате кредитный регистр может быть уничтожен.

- Путаница между именами,

- ошибки в программном обеспечении; и

- неверная информация о контрактах, которые уже закрыты.

Чтобы прояснить ситуацию, граждане могут запросить информацию о себе в кредитном бюро. Это делается раз в год бесплатно.

Если ошибки исключены, нужно набраться терпения и начать исправлять историю болезни. Процесс многоуровневый и заключается в предоставлении небольших кредитов и их своевременном погашении.

Хорошие варианты включают.

- Получение займа в микрофинансовой организации, и

- Получение кредитной карты, и

- приобретать товары в кредит.

Каждый новый реестр погашения долга будет еще одним плюсом в вашем кредитном реестре. Старая информация никуда не девается, но положительная информация рассматривается банковской системой как модификация должника. В будущем он может подать заявку на рефинансирование с более низкой процентной ставкой и другими выгодными условиями.

Обращение в микрофинансовые организации

Из-за низкого кредитного рейтинга они могут быть рефинансированы по более высоким процентным ставкам. Таким образом, фонды гарантируют риск, заключая контракты с ненадежными клиентами. Заемщикам следует помнить, что НИС не рефинансируют по всем правилам. Они дают деньги клиентам и не интересуются тем, как клиент их тратит.

Для краткого обсуждения опасностей, связанных с приближением к NGI, посмотрите видео ниже.

Обращаясь в микрофинансовую организацию, следует помнить о различных оттенках.

- Это временное решение, поскольку у заемщиков есть как старые, так и новые контракты.

- Это лучший вариант, если вы не успеваете собирать деньги по счету, чтобы не просрочить выплату кредита в течение длительного периода времени.

- Абонементы NGI подходят для платежеспособных клиентов, но те, у кого нет постоянного источника дохода, рискуют усугубить ситуацию.

-byProducts

Не рефинансирует микрозаймы каждый банк с плохой кредитной историей. Это негласное правило практически невозможно изменить, но если клиент закрывает кредитную карту на выгодных условиях, он может погасить долг перед NI, а впоследствии даже остаться с нулевым показателем

- Микрофинансовые организации предоставляют кредиты под высокие проценты, но процентная ставка по кредитным картам лишь немного превышает среднюю банковскую ставку.

- Сумма кредита НМИ обычно не превышает лимит кредитной карты, часто не более чем в два-три раза.

- Кредитная карта позволяет выплачивать долг в течение более длительного периода времени, при этом необходимо выплачивать только минимальную сумму.

Учитывая вышеизложенную информацию, это один из самых популярных методов получения небольших кредитов.

Посетите ломбард

Если у заемщика есть хороший автомобиль, он всегда сможет получить для него кредит. Ломбарды не интересуются криминальным прошлым или реальным финансовым положением заявителя. Для них важно, чтобы автомобиль был

- без видимых повреждений.

- Зарегистрирован на имя клиента, и

- Относительно новые (до 10 лет).

После оценки технических средств заемщик получает 60-80% от стоимости, указанной специалистом. Деньги выдаются в тот же день, и заемщик может решить свои финансовые проблемы по предыдущему кредитному договору.

Подача заявления в банк

Многие банки одобрят рефинансирование кредитов с плохой кредитной историей. Многие банки также рассматривают заявки от людей, нуждающихся в срочных деньгах. Список этих кредиторов приведен в таблице ниже.

Рефинансирование кредитов: что предлагают банки?

Мы исследовали этот вопрос, изучив официальные сайты популярных банков. Где я могу найти рефинансирование?

- . Парадоксально, но крупнейшие банки России имеют выгодные ставки рефинансирования — Сбербанк предлагает гражданам комбинированные кредиты по ставке 8,9% годовых! Также, если вы привлекли 300 000-1 млн рублей, вы можете рефинансировать эту сумму только под процентную ставку 10,9% в год. Срок рефинансирования составляет до пяти лет. Сумма может достигать 5 млн рублей. Условия здесь роскошные. Процентная ставка начинается от 5,9% в год; для третьего клиента процентная ставка также начинается от 5,9% в год, а при отказе от страхования — от 9,9%. Сумма составляет 5 миллионов рублей. Срок — до семи лет. Предложение кредита на рефинансирование по процентной ставке от 8,9% в год.Максимальный предел процентной ставки рефинансирования в Тинькофф Банке — 24,9%, но Тинькофф — один из немногих банков, которые получают след. сумму. Сумма составляет 2 млн рублей. Срок — до 3 лет. Предложение кредита на рефинансирование по процентной ставке 5,99% в год. Сумма: от 90 000 рублей до 3 млн рублей. Продолжительность: 13-60 месяцев.

В целом, предложения банков похожи. Одинаковые требования к клиентам по возрасту, сроку кредитования и платежеспособности. Несмотря на обещания рефинансировать кредиты без документов, на практике это не работает. Например, Raiffeisen требует подтверждения дохода уже на рабочем месте, если вы хотите получить кредит в размере 600 000 рублей.

Могу ли я провести рефинансирование в региональном или государственном банке?

Не в банке — многие местные банки вообще не предлагают такой услуги. В качестве примера рассмотрим региональную программу рефинансирования в России.

- Она осуществляет свою деятельность в Краснодарском крае. Он предлагает рефинансирование по процентной ставке 7,4% в год на срок до семи лет. Минимальный лимит составляет 50 000 рублей, а максимальный лимит оговаривается с клиентом индивидуально. Территория присутствия — Татарстан, Воронеж, Саратов, полный перечень объектов; предлагает процентные ставки от 10,9%. Сумма: от 2 миллионов до 2 миллионов рублей. До 5 лет. Кредиты для жителей Сибири. До 5 лет, предлагает процентные ставки от 6,9-10,2% в год. Лимит: 50, 00 0-1 миллион рублей.

Как видите, региональные банки осторожны в своих тендерах. Они предпочитают обсуждать детали с клиентом лично и требуют его регистрации по месту жительства заемщика или в районе расположения банка. Это имеет свои преимущества, так как местный банк знает вашего работодателя и может оценить другие источники дохода и вашу ситуацию изнутри.

Рекомендуется обратиться в местный банк непосредственно в отделение.

Специализированные банки вообще не предлагают рефинансирование. Например:.

- . Банки, занимающиеся автокредитованием, предлагают кредиты наличными и прямо указывают, что предложение распространяется только на клиентов банка. На сайте нет информации о рефинансировании! Существует льготная программа для клиентов Сбербанка. Setelem является дочерней компанией Сбера и поэтому поддерживает заемщиков. Он предлагает кредиты физическим лицам, но позиционируется как индивидуальный корпоративный банк. Банк предлагает своим клиентам реструктуризацию. Ссылки на рефинансирование отсутствуют.

В 2021 году центральный банк неуклонно повышал базовую процентную ставку, опасаясь инфляции. Это означает, что банки будут повышать процентные ставки, включая услуги рефинансирования.

Доступно ли рефинансирование кредита с плохой кредитной историей?

Общие требования

На этот вопрос можно ответить только на основе политики банка. Плохой CRI формируется, если

- Вы отстали.

- В отношении вас был проведен процесс взыскания долга (не обязательно кредита — это штрафы, налоги, жилье, питание).

Оценка кредитного рейтинга рассчитывается на основе ряда факторов. Банки могут определить риски и отказать в рефинансировании по следующим причинам

- Лицензия на материнский капитал — родители находятся в уязвимом положении, не получая зарплату, и

- Чистая кредитная история — у вас нет предыдущей кредитной истории или прошло более 10 лет с момента последней записи в вашей кредитной истории

- Многочисленные недавние заявки на кредит — что произойдет, если вы удалите их все?

- Многочисленные микросайды. Это связано с тем, что вместе с процентами они увеличивают вес вашего долга.

Теперь рассмотрим условия банков, предлагающих рефинансирование.

Сбербанк

На странице Сбера прямо указано, что вы не можете воспользоваться рефинансированием, если

- клиент задерживает погашение долга, и

- клиент просрочил кредит, и

- Клиент уже рефинансировал кредит и решил повторно обратиться в банк

Рефинансирование Сбербанка недоступно.

ВТБ банк

Клиент предпочел бы условия здесь, но ВТБ имеет следующие ограничения по кредитному рейтингу

- Отсутствие просрочек по текущим кредитам, и

- За последние шесть месяцев задержек не было.

Отзывы о банке ВТБ показывают, что люди довольны программой этого банка, т.е. если за последние 6 месяцев было 1-2 просрочки, то это не является угрозой для рефинансирования в ВТБ!

Тинькофф банк

На странице рефинансирования Тинькофф Банк не сообщает о требованиях к статусу кредита. Предоставьте заполненное заявление и согласие на проверку вашей кредитной истории.

Вы должны идти вперед — вы должны подать заявление. Это единственный способ проверить, соответствует ли ваша кредитная история требованиям плохого банка.

Райффайзенбанк

Банки также умалчивают о кредитных рейтингах. Они предъявляют требования к возрасту, национальности и доходам заемщика, но не сообщают его кредитную историю. И здесь вам придется учиться всему лично.

Теоретически, воспользоваться услугой рефинансирования Райффайзенбанка возможно, но результат зависит от обстоятельств.

Рефинансируют ли кредиты и микрозаймы одновременно?

Большинство людей, пытающихся избежать просроченной задолженности или испорченной судимости, отчаянно нуждаются в выходе, когда денег в обрез; NGI, организация, предоставляющая кредиты под высокие проценты на короткий срок, открывает эту дверь. Эти кредиты известны как «кредиты на день оплаты».

Пытаясь спасти ситуацию, заемщик получает необходимую сумму от СЗ и выплачивает платежи по кредиту. Однако потом долг приходится возвращать СЗ, а там проценты не радуют.

Возникает вопрос — как можно одновременно рефинансировать кредит и микрогаз? Возможно; мы решили спросить в банке!

- Тинькофф Банк. кредитные карты и микро-микро кредиты на рефинансирование.

- АК Бар. Здесь нельзя рефинансировать микрозайм, но можно получить дополнительные деньги на потребительские цели. Затем они могут использовать его для завершения отношений с NI.

- ВТБ. банк заявил, что не занимается рефинансированием микрофинансовых организаций Только кредиты. Мы спросили, может ли человек рефинансировать кредит, если у него одновременно есть микрозайм. Нам сказали, что это возможно, но микро-тети должны будут сами выплачивать кредит. ВТБ также предоставляет дополнительные деньги, чтобы микро-множество могло быть погашено самостоятельно.

- Раффайзен Банк готов рефинансировать кредиты, карты, ипотеку и автокредиты, но не кредиты MHE.

- Сбербанк только рефинансирует кредиты.

Организации, имеющие возможность рефинансирования с просрочкой по кредиту в 2025 году, обращаются к администратору кредита. Получайте советы.

Как оформляется рефинансирование?

Рефинансирование не является экстренным решением. Процедура выполняется следующим образом.

- Заполните онлайн-заявку на сайте банка.

- Дождитесь решения, которое обычно принимается в течение 30 минут.

- Если предварительная оценка прошла успешно, документы должны поступить в банк.

- Затем документы оцениваются сотрудниками и составляется новый договор.

- Документы подписываются, и новый кредит выплачивается.

В чем выгода рефинансирования?

Эта программа позволяет вам улучшить свой кредитный статус.

Сокращение общего объема переплат. С помощью рефинансирования уменьшаются переплаты, связанные с изменением процентных ставок и сроков кредитования.

Снижение ежемесячных платежей. В зависимости от выбранных вами условий, ваши платежи уменьшаются, а кредитное бремя снижается. Позже вы можете взять еще один кредит.

Снижение процентной ставки. Рефинансирование выгодно, если процентная ставка по вашему долгосрочному кредиту ниже текущей на 1-2 процентных пункта. В долгосрочной перспективе сумма кредита в 7-8 млн рублей на срок до 25 лет может привести к экономии до 1 млн рублей.

Увеличить или уменьшить срок кредита. В зависимости от вашего финансового положения банки могут предложить сократить или продлить срок кредита. В первом случае платежи увеличатся, но сумма переплаты уменьшится; во втором случае произойдет обратное — платежи по кредиту уменьшатся, но переплата увеличится.

Последующие платежи. Некоторые программы позволяют отсрочить платежи на один-два месяца, если нет проблем с кредитной историей.

Пять выгодных предложений по рефинансированию

Чтобы сэкономить ваше время, мы составили пять выгодных программ, которые помогут заемщикам без кредитной истории. Узнайте об условиях, требованиях и необходимых документах.

Условия и положения.

Банк предлагает заемщикам возможность рефинансирования, включая кредиты МФО, на следующих условиях

Сумма — до 2 млн рублей,.

Процентная ставка — 9,9-24,9% годовых.

Банк не переводит деньги кредитору, а хранит их на счете дебетовой карты. Заемщики должны самостоятельно погашать рефинансированный кредит. Заемщик должен сделать это до второй даты платежа в Тинькофф Банке.

Требования и документация

Банк предъявляет минимальные требования к заемщикам: рефинансировать кредит может любой гражданин России в возрасте от 18 до 70 лет. Необходима постоянная регистрация в любой части России.

Необходим паспорт. Подтверждение дохода не требуется.

МТС Банк

Честные банки, выдающие кредиты заемщикам с плохой кредитной историей. Заявка на рефинансирование заполняется онлайн, и заемщикам предоставляется возможность выбора — пройти регистрацию в ближайшем магазине, отделении банка или лично при подаче заявки. Удобно и быстро!

Промсвязьбанк

Банки предлагают рефинансирование до пяти кредитов на выгодных условиях. Существуют отдельные программы для военных и гражданских служащих. Если вы не относитесь ни к одной из этих категорий, не волнуйтесь. У банка также есть предложения для гражданских заемщиков.

Как увеличить шансы на одобрение?

К сожалению, плохая кредитная история не прибавляет баллов, поэтому желательно, чтобы у кредитора было как можно меньше сомнений. Самый простой вариант — обратиться к кредитному брокеру, который поможет вам найти подходящую программу, изучить документацию и заполнить заявку.

В качестве альтернативы вы можете самостоятельно собрать документы, подтверждающие вашу платежеспособность.2- справки НДФЛ, выписки с банковского счета или выписки из единого государственного реестра недвижимости.