- Продавец колл-опциона

- Опционы Call и Put простыми словами

- Чем опцион отличается от фьючерса?

- Классификация опционов

- Колл (Call) и Пут (Put) опционы – что это такое? Примеры работы с данными активами

- Особенности Колл и Пут опционов. Что тут важно знать?

- Опционы Колл (Call) и Пут (Put), сроки их исполнения и типы

- Как работать с Колл и Пут опционами?

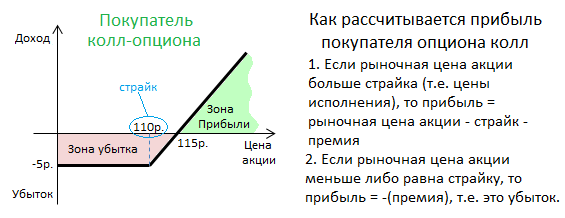

Например, участник рынка приобрел рыночный опцион на 200 обыкновенных акций «Ростелекома» по цене практики (т.е. цене исполнения) 110 рандов за акцию. За эту будущую производительность они выплатили опцион в размере 1 000 рандов (или 5 пенни за акцию).

(или 5 пенни за акцию). Текущая цена акций «Ростелекома» составляет 110 фрикций, а опцион имеет трехмесячный срок исполнения.

Приобретая рыночное право, инвестор ожидает, что через три месяца цена акций «Ростелекома» превысит 110 копеек. Предположим, что его надежды оправдаются и что в конце (т.е. в момент исполнения) цена акции достигнет 120 пенни.

В этом случае покупатель исполняет опцион и покупает акции «Ростелекома» у продавца опциона за 110 пенсов и продает акции на фондовом рынке за 120 пенсов.

Прибыль от сделки составит (120 пенсо в-110 пенсов) * 200 акций = 2000 пенсов.

Однако при покупке рыночного опциона покупатель заплатил за опцион. Поэтому окончательный результат будет скорректирован на эту сумму. -1000р. = 1000р.

Представьте себе другую ситуацию: через три месяца цена акции не превысила 110 рублей, а упала до 103 рублей. В этом случае покупатель не исполняет право на покупку, потому что рынок спот дает покупателю право купить акции по цене 110 пенни, и покупатель может купить более дешевое перо в 7 акций. Аналогично, если цена «Ростелекома» на момент экспирации равна цене исполнения (т.е.

110 копеек), то размещать право на покупку не имеет смысла, поскольку покупатель не получает фактической прибыли. Потери в этих случаях равны сумме уплаченной премии, т.е. 1000 пенни.

Исходя из вышесказанного, максимальные потери покупателя права на покупку ограничены суммой уплаченной им премии, но его возможная прибыль может быть бесконечно выше (это зависит от оценки базовых акций). Картина этого события показана на следующей схеме.

Таким образом, если цена акции выше 115 пенсов в момент исполнения, инвестор выигрывает и закрывает сделку с нулевым результатом по курсу, эквивалентному 115 пенсам; если цена ниже 115 пенсов, он несет убытки Обратите внимание на отрезок между 110 пенсами и 115 пенсами. По этой цене инвестор реализует свое право на покупку по собственной стоимости. Например, обменный курс составляет 113 пенсов, а прибыль по контракту равна (113 пенсо в-110 пенсов) * 200 акций = 600 пенсов.

-1000R вместо убытка, равного R1000. Инвестор сократил убыток д о-400R.

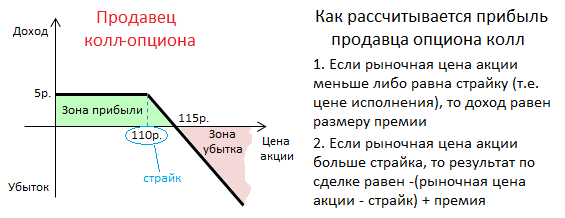

Продавец колл-опциона

Результат сделки лица, продающего опцион на покупку, такой же, как и результат опциона на покупку. ( Максимальная прибыль (продавца) всегда равна премии, полученной от покупателя, а максимальный убыток никогда не ограничен и зависит от того, насколько увеличивается базовый актив.

Опционы Call и Put простыми словами

Новые трейдеры могут путать размещение коллов и опционов.Чтобы кратко объяснить значение слов Put, это контракты на продажу и покупку активов, торгуемых на фондовой бирже.

Опцион пут (put) — опцион на продажу является правильным

Право на покупку (звонок) — договор купли-продажи

Примечание: Опцион не требует, чтобы покупатель был обязан продать или купить базовый актив по истечении срока, установленного в контракте. Покупатель может отказаться от сделки, если рыночные условия для него неблагоприятны. Это отражено в самом слове «опцион» — латинском Optio, означающем «свободный выбор, желание, воля, усмотрение».

Ситуация противоположна той, в которой оказался автор опциона. Это обязательство, налагаемое, когда покупатель продает или покупает актив в определенные сроки.

Чем опцион отличается от фьючерса?

Опционные права и контракты на исполнение будущего очень похожи на инструменты торговли акциями. Однако каждый из них имеет свои уникальные характеристики.

Договоры о будущем исполнении обязательств являются более простым средством. Например, когда торговец заключает контракт на исполнение фьючерса на бирже, рассчитывается только одна сумма — цена покупки фьючерсного контракта на бирже. Это число делится на партию будущих контрактов на выполнение, что дает непосредственную стоимость актива.

Сумма гарантии указывается в документе и остается неизменной.

С опционами ситуация гораздо интереснее. Покупатель и продавец заранее договариваются о цене опциона, то есть об ожидаемой стоимости актива. Эта сумма называется ценой практики.

Если торговец хочет получить прибыль, а опцион является правом на покупку, стоимость базового актива должна быть выше цены исполнения. Напротив, если это право на продажу, то для получения прибыли стоимость должна быть ниже цены исполнения.

Однако страйк — это не та сумма, которую получает продавец, если сделка состоится. Часто цена исполнения не совпадает с фактической стоимостью базового актива на момент заключения сделки. Эта биржа дает трейдеру возможность выбрать набор ценностей в момент совершения сделки.

Фактическая цена опциона — это премия, уплачиваемая за право купить или продать актив, что и является основной сделкой на бирже.

Его цена определяется рынком, а не фондовой биржей. В результате трейдеры имеют возможность вести переговоры и определять объем предложения, который они хотят приобрести в результате сделки.

Классификация опционов

Контракты на опционные права обычно разделяются по типу сделки, сроку истечения и соотношению фактической стоимости актива и суммы исполнения.

- Как упоминалось выше, все права на посещение можно разделить на два направления: покупка/вызов и продажа/продажа. Давайте рассмотрим каждый из них более подробно.

Рыночный опцион дает покупателю право на владение активом через определенный период времени, для проведения торгов на бирже по заранее установленной и условной цене. Действительно, это традиционно длинное место для заключения сделок. Покупатель права на покупку ожидает, что стоимость актива будет увеличиваться период за периодом до истечения указанного срока.

Кроме того, покупатель может в любой момент передумать и не приобретать базовый актив. У продавцов рыночных прав, с другой стороны, нет выбора. Они должны продать актив по требованию покупателя.

Опцион пут-реверс. Его держатель получает право продать актив, обращающийся на бирже, по стоимости, указанной в письменном виде, в определенную дату. Позиция продажи похожа на позицию продажи в биржевой торговле.

Пытаясь получить прибыль, торговец решает продать опцион на продажу, если предполагается, что цена актива значительно снизится до истечения срока, установленного в контракте. Право на продажу и право на покупку дают его владельцу право решать, в зависимости от самочувствия фондового рынка, продавать выбранный актив или нет, но даже если в данный момент это не выгодно для последнего, на покупателе лежит обязательство купить.

Неравные права продавца и покупателя компенсируются безотзывной премией, хотя первый может расторгнуть невыгодный контракт, а второй НЕТ.

Определенная сумма выплачивается продавцу в момент заключения контракта и удерживается продавцом. Это происходит независимо от того, исполняется ли опцион, если покупатель в конечном итоге изменит свое мнение по поводу контракта.

- Опционы также могут быть отсортированы по типу активов. Существует различие между правами опционов на монеты, акции и товары (нефть, драгоценные металлы).

Взаимосвязь между стоимостью базовой ценности и исполнением позволяет разделить опционные права на следующие типы

- Те, которые имеют внутреннюю ценность. Или «денежные» варианты. Что касается прав на покупку, то это опционы, в которых сам актив стоит больше, чем цена исполнения. Напротив, в случае права на продажу обмениваемый актив стоит дешевле цены исполнения.

- Внутренняя стоимость ил и-оф- денег Вариант без сделки. В случае с правами на покупку этот термин описывает ситуацию, когда актив стоит дешевле цены исполнения — в случае с правами на продажу, наоборот, актив стоит дороже цены исполнения.

- Стоимость базового актива может быть приблизительно равна цене исполнения, что называется «около денег».

- Наконец, еще один способ, по которому можно разделить опционы, — это срок экспирации.

Исходя из этого принципа, возможны следующие варианты

- европейский (сделка происходит в день исполнения и строго в последний день); и

- Опцион US (контракт может быть исполнен в течение всего срока действия документа, но только в рабочие дни).

Для российского рынка характерен только второй (американский) тип опционного права на исполнение в будущем.

Колл (Call) и Пут (Put) опционы – что это такое? Примеры работы с данными активами

Опцион колл — это право на покупку актива. Этот вид опциона дает вам право купить актив по определенной стоимости в будущем.

Опцион пут — это право на продажу актива. Этот вид опциона позволяет вам продать актив в будущем по определенной цене.

Поскольку опционы колл и пут по сути являются производными инструментами, или «деривативами», их стоимость определяется ценой второго базового финансового инструмента. Как вы, наверное, догадываетесь, этими инструментами являются валюты, товары, акции, индексы, облигации и фьючерсы.

Оценки брокеров, выбранные трейдерами в 2022 году :

9. 9

9. 8

9. 7

9. 9

9. 1

Пример вариантов покупки

Для наглядности рассмотрим пример. Предположим, вы покупаете акции на определенный срок. В то же время, однако, стоимость этих акций может начать падать.

Вы выбираете классический метод и устанавливаете защитный ордер, чтобы ограничить свои потери. Однако здесь есть еще одно большое «но». Шансы на то, что защитный ордер сработает и стоимость приобретенных акций не увеличится в будущем, совсем не велики.

В результате вы можете потерять свой депозит.

Однако вы можете ограничить свои потери другим способом — покупкой опционов: допустим, вы покупаете акции по цене 100 рублей за акцию. Затем вы покупаете опцион, который позволяет вам продать акции по цене, по которой вы их купили, в любое время — предположим, что цена опциона (также известная как премия) за акцию составляет 4 рубля.

Эта цена определяется такими факторами, как волатильность, цена исполнения, стоимость базового актива и временная стоимость. Все это играет определенную роль в формировании стоимости опционного контракта.

Если цена купленной акции вырастет, до 120 руб. за штуку, ваша прибыль составит 16 рублей, то есть 12oo-1O-4 = 16. а при нулевой цене акции вы потеряете только 4 рубля (сумму премии).

Если цена падает, вы просто исполняете опцион, а затем продаете акцию по рыночной цене, то есть 100 рублей. В этом случае цена, по которой исполняется контракт, называется ценой исполнения. Как видите, очевидно, что вы используете свои опционные права для защиты своей позиции.

Здесь мы рассмотрели использование права на продажу акций по определенной цене. Примечание — приобретая опцион, вы покупаете право, а не обязательство купить/продать акции. В случае контрактов на будущее исполнение вы покупаете обязательство приобрести актив.

Особенности Колл и Пут опционов. Что тут важно знать?

Рынок опционов сегодня считается самым сложным, скрытым и неконтролируемым разделом, поэтому для его понимания необходимо знать некоторые базовые понятия.

Таким образом, рынок и лицо, приобретающее право на продажу, называются держателем опциона (также называемым покупателем, селектором, владельцем или приобретателем опциона).

Им не нужно продавать или покупать базовый актив. Они всегда выбирают, воспользоваться правом на предоставление актива или нет. Однако если опционное право решает это сделать, лицо, продающее рыночное право и право на продажу, должно продать или купить базовый актив.

Другими словами, продавец опциона может быть обязан выполнить свое обещание (по требованию покупателя), то есть продать или купить базовый актив по заданной цене.

Получатель опциона заключает контракт с продавцом (продавцом или продавцом). При расторжении контракта держатель выплачивает продавцу стоимость прав на опцион (премию). Это своего рода плата за право купить/продать актив в будущем.

- Операция, в ходе которой получатель опциона покупает или продает актив, называется устным исполнением права.

- Сумма, за которую они покупают или продают актив, называется ценой исполнения.

Почему опционы обсуждаются до того, как риск ограничен?

По мнению инвесторов, рынок опционных прав является инвестицией с ограниченным риском, известным заранее. Этот риск, или, скорее, вознаграждение за его избежание, является ценой опциона покупателя. Другими словами, инвестор оплачивает стоимость опционного права и таким образом передает весь риск продавцу.

В то же время, в зависимости от намерений покупателя, опцион разделяется на типы. Давайте рассмотрим подробнее.

Опционы Колл (Call) и Пут (Put), сроки их исполнения и типы

Итак, какие варианты существуют и как они работают? Опционные права различаются в зависимости от их действия, т.е. намерения покупателя, и отличаются от прав на покупку (колл-права).

Существует также концепция рыночных прав как «в деньгах» — когда стоимость базовой стоимости выше цены исполнения — и «вне денег», когда стоимость базовой стоимости ниже цены исполнения.

Право на продажу — это «право вне денег» — когда стоимость базового актива ниже цены исполнения, и когда стоимость базового актива выше цены исполнения, но ниже права на обратную сумму.

Существует также термин «опцион близко к деньгам». В этих случаях стоимость базового актива близка к цене исполнения. Однако внутренняя стоимость (также называемая внутренней стоимостью) — это степень, в которой опционное право все еще находится в деньгах.

Помимо прочего, рыночные права и права на продажу отличаются сроком действия.

Опционы европейского типа, или европейские опционы. Они дают возможность торговать только в последний день, когда право на опцион еще действительно, и в последний день, когда опцион является опционом американского образца, или опционом американского образца. Эти опционы позволяют покупать и продавать в любое время в течение срока действия контракта.

Для каждого вида активов рыночные права и права на продажу являются следующими

- Разрешения на опционы на фондовом рынке. Где покупатель этих опционных прав должен либо продать, либо купить акции.

- Валютные опционы. Они позволяют покупать или продавать иностранные монеты.

- Права на товарные опционы. Опционные права позволяют покупателю купить или продать определенное количество товара (например, драгоценных металлов, энергоносителей).

Верхняя часть опционов признана независимой оценкой.

Оплата производится автоматически. Нет подтверждения!!! |Reviews|Reviews|Старт с $10 в 2012 году.Депозит на 300 рублей|Criticisms 100% бонус для счетов комментариев Фиксированные опционы от Альпари|Criticisms 2017 Опционы с 1-го года. Зарабатывайте до 100% бонуса|критические комментарии 10 USD тип

Рейтинги лучших форекс-брокеров на 2022 год:.

Что говорят трейдеры об Amarket? 100% бонус на счет|Reviews/Reviews У меня здесь счет на $1050; платит с 1998 года! 4 Акции и конкурсы Обзоры/Обратная связь

Как работать с Колл и Пут опционами?

Теперь давайте узнаем, как с ними справиться. Права колл (Call) и пут (Put) — это решающий вид права, который дает вам право купить или продать базовый актив.

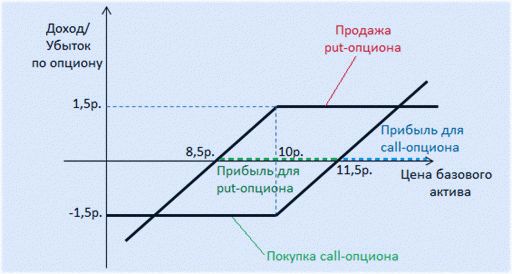

Посмотрите на график ниже, как покупать и продавать права Put. Графики, ось «x» показывает стоимость базового актива (в порядке слева направо). По оси «y» отмечается прибыль или убыток (выше нуля — ниже нуля — ниже убытка).

Чтобы получить прибыль, права на посещение должны быть проданы с премией, превышающей премию, выплачиваемую продавцу. Если вы убеждены, что стоимость актива на момент заключения контракта намного выше его рыночной стоимости, вы можете воспользоваться своим правом на покупку или продажу актива до истечения срока действия опциона.

На приведенном выше графике покупка права на покупку приводит к немедленному убытку (линия дохода ниже нуля). Этот убыток равен премии, уплаченной продавцу опциона. Если по истечении срока действия этого опциона рыночная цена превышает ту же цену исполнения, то убыток начинает уменьшаться и постепенно становится прибыльным, как видно на той же диаграмме.

Таким образом, в случае с покупателями опционных прав действует общее правило — стоимость актива на рынке (соответственно на момент истечения срока действия контракта) превышает цену исполнения, либо ниже этого уровня, либо на том же уровне, либо ниже этого уровня.

Покупка опциона на покупку продавца может принести большие убытки, если цена акции резко вырастет и она не будет куплена по минимальной цене. Здесь базовый актив (акции) должен быть куплен по рыночной цене спот и продан по цене исполнения. Чтобы компенсировать такую ситуацию, продавец может купить базовый актив одновременно с продажей опционного права.

Таким образом, стоимость актива увеличивается, и они не берут на себя дополнительные потери от продажи активов, которыми они уже владеют. Когда продавцы создают рыночные права, не лишаясь своей страховой позиции, они известны как выявленные права. В противоположном случае опцион покрывается.

Рынок прав на продажу и покупку.

Для этого воспользуйтесь приведенной ниже схемой. Здесь вы видите, что при покупке права на продажу убыток зависит от размера опциона. Поскольку цена удара выше рыночной цены, вы начинаете входить в зону прибыли.

Другими словами, по мере падения спотовой цены актива. Опцион пут дает вам возможность продать актив по более высокой цене, чем текущая рыночная стоимость при совершении сделки.

Из вышесказанного можно вывести общее правило для тех, кто покупает опционы пут. Если рыночная стоимость актива на момент погашения выше цены исполнения, опцион пут не исполняется. Опцион исполняется, если стоимость актива на момент погашения ниже цены исполнения.

Результат сделки для покупателя и продавца противоположен. Продавец может максимизировать выручку в виде премии, в то время как убыток зависит исключительно от цены базового актива.