- Право голоса

- Дивиденды

- Права при ликвидации компании

- Разница в цене

- Виды привилегированных акций

- Какие акции выбрать

- Участие в управлении компанией

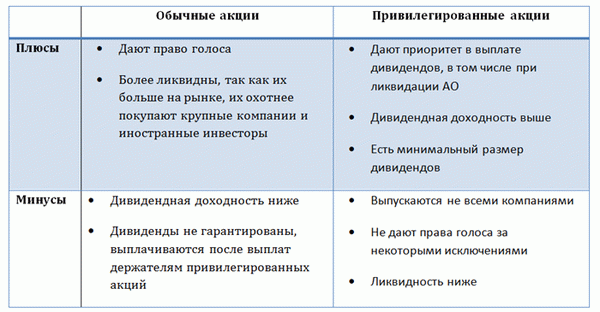

- Плюсы и минусы акций разных типов

- У каких российских компаний есть привилегированные акции?

- 9 обучающих курсов

- Комментарии

- Последние новости

- Рекомендованные новости

- Обыкновенные и привилегированные акции: в чем разница?

- Когда покупать?

- Обыкновенные и привилегированные акции: особенности и отличия

- Кратко

И те, и другие являются долевыми ценными бумагами. Инвесторы зарабатывают на них одинаково как за счет разницы между рыночной ценой и ценой продажи, так и за счет дивидендного дохода. Однако эти два типа титулов предоставляют разные права их владельцам.

Право голоса

Обыкновенные акции предоставляют инвесторам право голоса на собраниях акционеров по любому вопросу. Например, они могут предлагать кандидатов в совет директоров, требовать выплаты большей суммы дивидендов и созывать внеочередные собрания.

Однако для участия в собрании необходимо быть акционером и иметь не менее 2% от общего числа титулов. Таким образом, это не так сильно влияет на простых частных инвесторов. Для крупных владельцев это более важно.

Особенно когда руководство компании начинает нарушать их права. Наличие права голоса позволяет им влиять на ситуацию и выражать свои требования.

Из-за привилегированности ценных бумаг даже крупные инвесторы не имеют права голоса по большинству вопросов. Исключение составляют случаи, когда дивиденды не выплачиваются по привилегированным ценным бумагам или когда в парламенте поднимаются вопросы, непосредственно затрагивающие привилегированных акционеров.

Дивиденды

Одно из главных отличий — выплата дивидендов. По обычным ценным бумагам дивиденды могут быть аннулированы, а их размер может быть изменен по договоренности для каждого периода дивиденда. Привилегированные акции более надежны в этом отношении.

Размер их дивидендов определяется законом как процент от чистой прибыли компании. Кроме того, при распределении дивидендов в первую очередь выплачиваются дивиденды привилегированным акционерам, а затем обычным акционерам.

На самом деле, хотя расчет льготных дивидендов, определенных законом, может быть символическим, сами выплаты не гарантированы. Им могут даже не платить.

Однако, если дивиденды аннулируются по всем ценным бумагам, некоторые виды привилегированных ценных бумаг позволяют отсрочить следующую выплату. Это не относится к обыкновенным акциям.

В российской действительности размер дивидендов обычно не сильно отличается. Часто эта сумма одинакова для обоих типов акций; в случае с префами она может быть немного выше. Однако он не может быть ниже, чем в случае с простыми акциями, так как закон запрещает это.

Права при ликвидации компании

В случае неплатежеспособности компании права инвесторов общей привилегии различаются. При проповедническом клиринге привилегированные владельцы имеют приоритет при распределении активов. Как и в случае с дивидендами, они сначала получили ликвидную стоимость. Значение относится к статуту.

Разница в цене

В отличие от обыкновенных акций, привилегированные акции менее торгуемы (низкая ликвидность). По этой причине их цена ниже, чем цена обыкновенных акций. Например, привилегированные акции Uber стоят меньше, чем ее акции.

Причина этого в том, что крупные акционеры не всегда заинтересованы в привилегированных акциях из-за ограничений на их право голоса. Приобретая большие пакеты таких акций, они не могут влиять на функционирование организма и, следовательно, не могут чаще инвестировать в обычные титулы.

Виды привилегированных акций

Настройки также можно разделить на различные типы. Чтобы найти привилегию на участие в делах компании, необходимо ознакомиться с ее законодательством. Вы можете найти его на сайте компании.

- Кумулятивный. Например, компания может получить дивиденды, которые не были выплачены в предыдущие периоды, потому что у компании больше нет чистой прибыли. Затем дивиденды накапливаются и выплачиваются нарастающим итогом в определенную дату. Владельцы таких акций также получают право голоса за период, в котором дивиденды не были выплачены.

- Кабриолет. Они могут быть обменены на обыкновенные акции или другой тип привилегированных акций той же организации.

- Противодействие. Эти акции могут быть выкуплены компанией инвестором в определенную дату. Это указано в уставе компании.

- Преференции с регулируемыми процентными ставками. Здесь дивидендная доходность сопровождается ежегодным пересчетом в соответствии с рыночными процентными ставками.

- Предпочтение в участии. Это дает вам право на специальные дополнительные дивидендные выплаты.

Какие акции выбрать

Все зависит от целей и стратегий фондового рынка. Если вы предпочитаете спекулятивный подход к фондовой бирже, то существенной разницы между этими ценными бумагами нет. Однако стоит отметить, что привилегированные акции несколько более волатильны.

Это связано с тем, что по закону компании должны выпускать меньше привилегированных акций, чем обыкновенных.

Если компания получает сильный рычаг роста, цена традиционных ценных бумаг будет реагировать более адекватно из-за более высокой ликвидности; стоимость PREFS будет расти не так быстро, а цена обыкновенных акций будет расти быстрее, если компания получает сильный рычаг роста. В этом отношении лучше брать обыкновенные акции.

Для долгосрочных инвестиций выбор должен быть основан на оценке дивидендной политики компании, ликвидности, волатильности и перспектив, а также на новостном контексте, окружающем организацию и ее управленческую команду. Перед началом торговли следует разобраться в деталях ценной бумаги и определить преимущества покупки обыкновенных или привилегированных ценных бумаг конкретной компании.

С точки зрения дивидендов привилегированные акции могут быть выше, чем обыкновенные, но могут быть и одинаковыми. Например, Сбербанк недавно выплатил одинаковую сумму дивидендов по обоим классам акций, но поскольку привилегированные акции стоят дешевле, дивидендная доходность будет выше на процентной основе.

Участие в управлении компанией

Владельцы обыкновенных акций имеют право голоса, в то время как владельцы привилегированных акций имеют право голоса только в определенных обстоятельствах. Как упоминалось выше, держатели конвертируемых привилегированных акций участвуют в общем собрании акционеров, если они не получили дивиденды. Владельцы привилегированных ценных бумаг также участвуют в голосованиях по вопросам ликвидации и реструктуризации компании, изменения размеров, условий выплаты дивидендов и прав акционеров.

Плюсы и минусы акций разных типов

У каких российских компаний есть привилегированные акции?

Компании могут иметь как простые, так и привилегированные акции. Привилегированные акции не должны составлять более 25% уставного капитала компании. Привилегированные акции широко распространены в России — с сентября 2021 года 53 компании смогли приобрести привилегированные акции на Московской бирже.

Среди них Сбербанк, «Татнефть», «Казаньоргсинтез», «Россти», «Башнефть» и многие другие компании.

Привилегированные акции легко отличить от обыкновенных — они всегда имеют букву «П» в конце. Например, ‘sber’ — это общий ресурс, а ‘sberp’ — привилегированный.

9 обучающих курсов

Комментарии

Покупайте ваши любимые бренды одним щелчком мыши

Последние новости

Рекомендованные новости

Адрес для вопросов и предложений: bcs-express@bcs. ru

Данные являются биржевой информацией, а их владельцем является Московская биржа. Распространение, передача или иное предоставление рыночной информации третьим лицам возможно только в соответствии с процедурами и условиями, предусмотренными Порядком использования рыночной информации, предоставляемой Московской Биржей ООО «Брокеркредитсервис» Компания «Брокеркредитсервис Лтд. , лицензия №.

154-04434-100000 от 10 января 2001 года на осуществление брокерских услуг; лицензия № 154-04434-100000 выдана ФСФР; срок действия не ограничен; номер лицензии: 154-04434-100000 от 10 января 2001 года; номер лицензии.

* Материал, содержащийся в данном разделе, не является личной инвестиционной консультацией. Финансовые инструменты или операции, перечисленные в данном разделе, могут не подходить для вас и не соответствовать вашему инвестиционному профилю, финансовой ситуации, инвестиционному опыту, знаниям, инвестиционным целям, толерантности к риску и доходности. Задача инвестора — принять решение о соответствии финансового инструмента или сделки его инвестиционным целям, сроку инвестирования и толерантности к риску.

ООО «Компания БКС» не несет ответственности за возможные потери инвестора в случае совершения сделки или инвестирования в финансовые инструменты, указанные в данном разделе. ООО «Компания БКС» не несет ответственности за возможные потери инвесторов в случае совершения сделки или инвестирования в финансовые инструменты, указанные в данном разделе.

Информация может рассматриваться как публичная заявка, предложение или приглашение к заключению сделки по покупке или продаже мобильных ценностей или других финансовых инструментов. Информация не может рассматриваться как гарантия или обещание будущих доходов от инвестиций, уровня риска, стоимости затрат или мертвых точек по инвестициям. Результаты предыдущих инвестиций не являются определяющими для будущих доходов.

Это не реклама мобильных ценностей. Перед принятием инвестиционного решения инвестор должен самостоятельно оценить финансовые риски и выгоды, налоговые, юридические и бухгалтерские последствия сделки, а также готовность и способность принять на себя эти риски. С клиента также взимается плата за услуги брокера и опекуна, телефонные поручения и любые другие расходы, понесенные клиентом.

Полный перечень счетов ООО «БКС Компани» приведен в Приложении № 11 Правил оказания услуг мобильной связи ООО «БКС Компани». Перед сделкой необходимо ознакомиться с: раскрытием информации о рисках, связанных с торговлей на мобильном рынке — информацией о рисках клиента, связанных с неадекватным покрытием сделок, появлением непокрытых позиций, временно выявленными заявлениями — заявлениями, объявляющими о рисках, связанных с торговлей на рынке контрактов,… контракты на будущее исполнение, и опционные права — заявления, относящиеся к рискам, связанным с рынком иностранных ценных бумаг.

Представленная информация и мнения основаны на открытых источниках, признанных надежными, однако ООО «Компания БКС» не несет ответственности за достоверность представленной информации. Указанная информация и мнения были сформированы различными экспертами, в том числе независимыми, и мнения по одной и той же ситуации могут сильно различаться даже среди экспертов БКС. В связи с вышеизложенным, вы не должны полагаться исключительно на материалы, предоставленные за счет независимого анализа, и ООО «БКС Компани», его партнеры и сотрудники не несут никакой ответственности за использование такой информации или за любые прямые или косвенные убытки, возникшие в результате ее использования и доверия к ней.

Обыкновенные и привилегированные акции: в чем разница?

Мы рассмотрим, что отличает обыкновенные акции от привилегированных.

- Как определяются дивиденды. В случае с привилегированными акциями размер выплаты определяется законодательством компании, в то время как в случае с обыкновенными акциями это решается на собрании путем общего голосования.

- Утвержденный капитал является общим. Размер доли привилегированных акций не превышает 25%. При этом обыкновенные акции могут составлять не менее 100% уставного капитала. Это означает, что компания принимает решение не выпускать ценные бумаги с особыми привилегиями.

- Право голоса на собраниях. Владельцы обыкновенных акций могут участвовать в управлении компанией через держателей облигаций.

- Номинальная стоимость. Для каждого вида биржевых титулов существуют свои требования и свои цены. Если компания предлагает привилегированные акции в дополнение к обыкновенным, у них есть свой собственный индекс, поэтому цены могут быть ниже или выше основного индекса.

- Выплаты по банкротству. Если компания ликвидируется, владельцы привилегированных акций имеют приоритет над активами.

Основным отличием привилегированных акций от обыкновенных является стабильность и повышенная надежность дивидендного дохода. Эта стабильность «покупается» с помощью прав голоса. Передавая ключи от акций руководству компании, инвесторы получают большую защиту от риска.

Когда покупать?

Если вы формируете портфель с целью получения долгосрочной прибыли, обратите внимание на привилегированные акции крупных компаний, особенно лидеров мирового рынка: сравнение за 10 лет показывает, что в долгосрочной перспективе эти активы приносят более высокую дивидендную доходность, чем «обычные» акции, несмотря на колебания цен.

При покупке помните о различных типах привилегированных активов и обратите особое внимание на права акционеров при ликвидации. Рекомендуется, чтобы не менее 60% портфеля было направлено на компании, базирующиеся на мировых рынках и инвестирующие в текущих лидеров отрасли. Во вновь созданных компаниях риск ликвидации остается относительно высоким, но динамика роста в первые десятилетия более благоприятна, чем у «консерваторов».

Обыкновенные и привилегированные акции: особенности и отличия

Основные различия между классами акций вытекают из Федерального закона N 208-ФЗ от 26 декабря 1995 года «Об обществах с ограниченной ответственностью».

Размер выпуска. Выпуск обоих типов акций связан с размером уставного капитала компании. Акционерное общество имеет право выпускать обыкновенные акции, количество которых может составлять 100% уставного капитала. Количество привилегированных акций ограничено всего 25%.

Дивиденды. В случае с обыкновенными акциями компании имеют право не выплачивать дивиденды акционерам. Например, «Русал» решил не выплачивать два дивиденда в 2021 году из-за проблем с расчетом чистой прибыли.

Как правило, в привилегированных акциях указывается минимальный размер дивидендов. Однако выплачиваемая фиксированная сумма, как правило, составляет небольшую часть номинальной стоимости акций, а не курсовой стоимости. Кроме того, параметр фиксированной ставки не гарантирует выплаты акционерам.

При выплате дивидендов владельцы привилегированных акций имеют приоритет в очереди на выплату.

Право голоса . Владельцы привилегированных акций, в отличие от владельцев обыкновенных акций, не имеют права голоса на общих собраниях акционеров. Исключением является голосование по следующим вопросам.

- ликвидация компании; и

- Сроки и размер дивидендных выплат.

- Изменения в размере дивидендов, выплачиваемых при ликвидации.

- Выпуск дополнительных привилегированных акций, дающих акционерам больше прав.

Ликвидность. Поскольку привилегированных акций в обращении гораздо меньше, чем обыкновенных, ликвидность привилегированных акций также ниже, чем ликвидность обыкновенных акций. Кроме того, на ликвидность обыкновенных акций влияет спрос на них.

Крупные инвесторы вкладывают средства в обыкновенные акции, чтобы участвовать в управлении компанией. Иностранные инвесторы чаще приобретают обыкновенные акции. Спекулянты и трейдеры также инвестируют в обыкновенные акции.

Это связано с тем, что они более ликвидны, чем привилегированные акции. Снижение ликвидности одновременно позволяет избежать резкого роста привилегированных акций.

Ликвидация компании. Если публичная компания ликвидируется, держатели привилегированных акций имеют преимущественное право на получение части активов компании. Устав компании определяет ликвидационную стоимость акций.

Это определенная сумма или процент от номинальной стоимости. Активы компании распределяются среди держателей обыкновенных акций по остаточному принципу.

Привилегированные акции имеют более высокую дивидендную доходность, чем обыкновенные акции, первые торгуются по более низкой цене, чем обыкновенные акции, и не предоставляют права голоса.

Кратко

- Простые и привилегированные акции — это долевые ценные бумаги с разной недвижимостью.

- Привилегированные акции позволяют получать постоянные дивиденды и менее чувствительны к изменениям, поскольку их цены менее ликвидны, чем цены обыкновенных акций.

- Привилегированные акции не дают их владельцам права голоса, за исключением вопросов, связанных с доходностью этих акций.

- Существуют различные категории привилегированных акций, которые имеют разные характеристики и могут предоставлять особые права своим владельцам. Основными типами являются кумулятивные и конвертируемые.

- Привилегированные акции подходят для долгосрочных инвестиций с целью получения дохода в виде дивидендов.

Данный справочно-аналитический документ был подготовлен компанией Newton Investments LLC исключительно в информационных целях. Прогнозы, касающиеся финансовых инструментов и изменений их стоимости, являются выражением мнения, разработанного в результате детального исследования персоналом Newton Investments Ltd, и не должны толковаться или сообщаться как гарантии или обещания инвестиционной прибыли. Финансовые инструменты.

Не реклама стоимости мобильной связи. Она не является личной инвестиционной консультацией или предложением финансовых продуктов. Несмотря на любые намерения при подготовке информационного материала, Newton Investments Ltd не дает никаких гарантий и не несет никакой ответственности за его точность, полноту или достоверность.