- Что подтверждает

- Готовые решения для всех направлений

- Виды счет-фактуры, которые встречаются в бухгалтерии

- Без каких реквизитов не обойтись

- Для чего нужна такая бумага, как счет-фактура, в отделе закупок и в бухгалтерии

- Порядок заполнения счета-фактуры

- Можно ли составить электронно

- Журналы учета и книги

- Кем подписывается счет-фактура?

- Где отражать?

- При каких условиях можно отразить счет-фактуру в книге покупок?

- Когда отражать на уплаченный аванс в книге покупок?

- Так, а для чего нужна счет-фактура?

- В каком случае можно не составлять счет-фактуру в момент отгрузки?

- Когда продавец имеет право составить сводный счет-фактуру?

- Выставление продавцом счета-фактуры без НДС

- В каком случае неплательщик НДС обязан вести журнал учета?

- Какие счета нельзя регистрировать в книге покупок?

- Неверный номер счета-фактуры в книге покупок

- Когда составляется корректировочный счет-фактура?

- Форма и порядок составления корректировочного счета-фактуры

Это документ, хранящийся у бухгалтера. Он подтверждает, что товар действительно был отправлен покупателю или что услуги были оказаны, а также показывает стоимость товара.

Этот документ направляется покупателю одновременно с доставкой или по почте. Или же он выдается после приемки товара или услуги.

Важно соблюдать формат, в котором создается и предоставляется счет-фактура. В соответствии с государственным законодательством не разрешается обмениваться полями или создавать свой вариант написания по приказу директора компании, даже если это предусмотрено властями.

Что подтверждает

После совершения сделки этот документ необходим для определения того, когда товар был фактически доставлен покупателю или когда были оказаны его услуги. Это настоящее подтверждение, которое можно прочитать и принять во внимание, и которое можно включить в качестве основного документа в отчетное бюро.

Готовые решения для всех направлений

Автоматизация с помощью мобильных устройств ускоряет работу складского персонала. Ошибки, связанные с получением, отгрузкой, запасами и оборотом, навсегда исключены.

Мобильность, точность и скорость пересчета товаров в торговом зале и на складе гарантирует, что при инвентаризации и поступлении товаров не будут потеряны даты продаж.

Обязательная маркировка товаров — это возможность для каждой организации исключить 100% поступлений на склады, которые являются контрафактными, и выявить цепочку поставок от производителя.

Скорость и точность получения квитанций и передачи товаров на склад являются краеугольными камнями бизнеса электронной коммерции. Начните использовать более эффективные мобильные инструменты.

Повышение точности картотеки активов органа и уровня контроля над защитой и обращением с каждым предметом. Мобильный учет снижает вероятность кражи и естественной убыли.

Применение автоматизации с помощью мобильных телефонов для учета инвентаризации повышает эффективность работы производственных компаний.

Первая в России готовая RFID-маркировка на всех этапах цепочки поставок.

Исключите ошибки при сравнении и считывании специальных налоговых продуктов с помощью инструментов учета с мобильного телефона.

Став аккредитованным партнером Cleverence, ваша компания сможет выйти на новый уровень решения проблем на территории ваших клиентов…

Использование новейших мобильных средств инвентаризации. Повысьте скорость и точность своих бизнес-процессов.

Виды счет-фактуры, которые встречаются в бухгалтерии

Всего их два. Первый называется «Типовой НФ». Он создается при отправке пакета или при завершении задания. Она необходима, когда товар оплачен полностью. Время подготовки и отгрузки составляет пять календарных дней с даты поставки. То же самое относится и к случаю возврата товара поставщику.

Второй тип — это первоначальный взнос. Если депозит требуется для будущей поставки или зачисляется на счет, он должен быть подготовлен. Такие поля, как:.

- Отправитель,.

- Получатель миссии

- Количество товаров или услуг, которые должны быть получены, и

- единица, в которой измеряется все.

Однако впоследствии неизбежно возникнет необходимость их согласования.

При оплате сделки продавец взимает НДС; АФ считается подтверждением операции по оплате товара, которое заносится в специальную книгу. На основании полученного счета-фактуры заполняются соответствующие реквизиты выписки.

Если во всех документах нет ошибок и все сделано правильно, покупатель может претендовать на налоговый вычет за это.

В некоторых случаях НДС может не взиматься. Например, предпринимателям, работающим на упрощенных налоговых режимах, она не требуется. Однако очень часто, не принимая во внимание эти условия, покупатель предъявляет претензии к EF, даже если НДС не включен.

Разумеется, это не является обязательством, которое должен выполнять продавец. Однако обычно они идут навстречу и выдают SF. Единственной особенностью является то, что в документе сразу указано, что рынок был сделан без налога на стоимость. Поэтому в форме эта строка остается пустой.

Важная деталь — если продавец не облагается НДС, в этом поле нельзя установить значение 0%. Это отдельная категория бизнеса, к которой неплательщики не относятся; даже 0% — это фактический процент, который эти предприятия не имеют права получать. Если это абсолютно необходимо указать, предпочтительнее указать «Без НДС».

Это правда и, в отличие от 0%, не делает документ недействительным.

Однако ввод неверной информации может вызвать проблемы у получателя документа. Регулятор, как правило, оправляет или заряжает на 18-20%.

Без каких реквизитов не обойтись

Все условия прописаны в статье 169 Налогового кодекса: для того чтобы ИП был принят к учету и использованию инспекцией, в нем должны присутствовать определенные строки.

- Дата создания документа и порядковый номер события создания. Номер должен быть номером, под которым была проведена операция. Нумерация должна быть такой, как хочет продавец. Главное, чтобы числа были последовательными в порядке возрастания. Однако налоговый кредит не затрагивается после того, как компания сломает систему и 55 и 56 выпуски SF № 22.

- Название организации-продавца, ее полный адрес и все важные идентификационные номера. Не должно быть никаких исправлений или ошибок, все должно быть правильно, разборчиво и напечатано нормальным шрифтом. Краткая или полная форма должна быть составлена в порядке, соответствующем учредительным документам и в соответствии с уставом компании. Не делайте этого без почтового индекса.

- То же самое относится и к покупателю. Необходимо указать правильное местонахождение клиента, которому должна быть отправлена посылка. Эти строки могут быть важны для налоговых органов.

- Получатель и отправитель посылки, адрес. Эта информация необходима при продаже товаров. Если вы выполняете работы или оказываете услуги, эта строка не требуется. Если вы продаете товары, это поле может быть заполнено не полностью. Однако запись всех деталей не приведет к ошибке. Получатель должен быть указан полностью в соответствии с уставной документацией. Это не зависит от того, является ли покупатель получателем или нет.

- Название проданного товара, единица измерения. В этих областях нельзя допускать ошибок. Важно правильно указать, в каких единицах, килограммах или литрах, рассчитывается продукт.

- Количество проданной продукции или оказанных услуг. Эта строка показывает количество деталей или арбузов, проданных этому клиенту. Расчет и общая сумма зависят от этой части.

- Цена или счет-фактура. По возможности на единицу измерения. Определяется без НДС или с НДС, в зависимости от того, что указано в договоре.

- Банкноты. Валюта, в которой все рассчитывается и оплачивается; коды, перечисленные в Общероссийском классификаторе. Рубли (643), доллары (840), евро (978) или любая другая официальная валюта.

- Общая стоимость проданной продукции. Должны быть тщательно рассчитаны и показаны. Ошибки и исправления не допускаются. Во многих случаях документы составляются в электронном формате, где все поля заполняются автоматически, что сводит к нулю риск ошибки.

- Налоговые ставки. 0%, 10% или 20%, в зависимости от того, как ведется бизнес и что продается. Если компания находится на упрощенном режиме налогообложения или по какой-либо причине полностью освобождена от исчисления и уплаты НДС, в этой строке будет указано «НДС не облагается». Мы уже объяснили выше, как это работает и почему рекомендуется писать его правильно.

- Сумма налога, которую необходимо рассчитать. Обычно этот показатель рассчитывается автоматически программой, но также может быть рассчитан вручную для бухгалтеров.

- Общая стоимость за количество проданных товаров или услуг, включая налог.

- Страна происхождения и номер таможенной декларации на товар. Эта строка относится только к товарам, отправляемым из-за границы.

Бизнес-процессы можно упростить и оптимизировать с помощью специального программного обеспечения, и на сайте Cleverence вы можете найти подходящее решение для различных целей и задач.

Для чего нужна такая бумага, как счет-фактура, в отделе закупок и в бухгалтерии

Первое требование — подтверждение иностранного НДС при продаже услуг или товаров. Впоследствии входной НДС также должен быть удален в момент покупки. Это служит доказательством того, что сделка состоялась.

Когда исходящий ДО публикуется, он публикуется в книге продаж. В случае поступления PO от продавца, он вносится в книгу покупок. Поэтому информация из этих документов используется для заполнения декларации.

Если был перечислен авансовый платеж и товар поступил к покупателю в течение пяти дней, следует выписать авансовый SF. Это подтверждает, что сделка состоялась, и доказывает, что покупатель приобрел товар или услугу. Если позже будут обнаружены ошибки, могут быть выпущены дополнительные корректирующие SF.

Для бухгалтеров это документы, которые ведут учет, подтверждают текущие коммерческие операции и дают возможность для скидок.

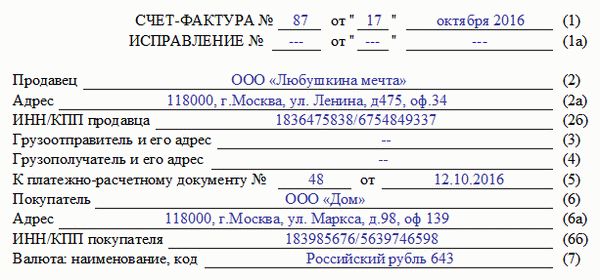

Порядок заполнения счета-фактуры

Какие поля необходимо заполнить — мы рассмотрели выше. Теперь давайте посмотрим на ряды:.

- (1). Это дата и номер.

- (2), (2a), (2b), (6), (6a), (6b). Имя, адрес, НДС и KPPI покупателя и продавца, даже если они опущены, в соответствии со всеми законами и правилами ассоциации.

- (3), (4). Имена получателей и отправителей и почтовые адреса. Для ЭТС, подготовленных на основе проекта или услуги, в этом поле ставится прочерк.

- (5). Дата и номер, приписанные к платежному документу, если был сделан авансовый платеж. Прочерк ставится, если он был дан или не дан наличными.

- (7). Какова его валюта и код? Это должно быть пересчитано в каждом РД, даже если компания всегда работала только с рублями. Не должно быть никаких двусмысленностей или других вариаций.

- Таблица с колонками. В графе 1 указывается наименование продаваемого в настоящее время товара, указанное в контракте или накладной.

- Графы 2, 2A, 3 и 4. код и наименование измеряемого продукта, объем и стоимость НДС.

- Рамка 6. сумма акциза или фраза «без специального налога», в зависимости от вида продукции.

- 7, 8. сумму налоговой ставки и сколько составила налоговая ставка в рублях и девушках, без округления на целые числа.

- 5, 9. общая стоимость всего проданного. В первом случае без НДС, а во втором — с учетом уже разрешенных налогов. Даже если компания работает без НДС, он записывается дважды.

- 10, 10a и 11. только если дополняющая компания продает или перепродает импортные товары.

Наконец, он должен быть подписан руководителем организации или ее уполномоченным представителем, обычно бухгалтером. Под печатью он удостоверяет точность всех заполненных полей.

Можно ли составить электронно

Законодательство Российской Федерации допускает принятие и признание таких публикаций. Самое главное, он должен быть правильно составлен в соответствии со всеми нормативными актами и отправлен через организацию обмена документами в формате, установленном Федеральной налоговой службой.

Для компаний этот вид документа имеет такое же юридическое значение, как и печатная версия. Для создания официального документа достаточно поставить электронную цифровую подпись уполномоченного лица.

Журналы учета и книги

Это существенные характеристики работы каждой организации. Каждый налогоплательщик обязан создать ЭП и вести этот документ, если сделка соответствует требованиям налогообложения.

Именно так рассчитывается НДС при продаже товаров, оказании услуг или передаче имущественных прав. Продавцы обязаны регистрировать выданный им бланк в собственной книге продаж. Покупатель должен сделать аналогичную запись в своей собственной бухгалтерской книге, которая является записью о покупке.

Таким образом, они подтверждают свое право на скидку. Все эти суммы учитываются в отчете.

Кем подписывается счет-фактура?

Счет-фактура должен быть подписан руководителем и главным бухгалтером организации или уполномоченным представителем. Счета-фактуры, выставленные индивидуальными предпринимателями, могут быть подписаны самим индивидуальным предпринимателем или уполномоченным представителем на основании доверенности.

Где отражать?

Выставленные счета-фактуры регистрируются в книге продаж, а полученные счета-фактуры регистрируются в книге покупок.

При каких условиях можно отразить счет-фактуру в книге покупок?

Счета-фактуры, полученные от продавца, могут быть внесены в книгу покупок покупателя при следующих условиях

- Когда счет-фактура будет

- накладная или акт о выполнении работы или оказании услуги, подписанный покупателем; и

- если с момента принятия товаров (работ или услуг) к учету не прошло трех лет.

Таким образом, в случае товаров, по которым порядок учета был утвержден в первом квартале 2016 года, последним кварталом, в котором можно заявить вычеты НДС по этим товарам, является первый квартал 2019 года.

Когда отражать на уплаченный аванс в книге покупок?

Счета-фактуры с авансовым НДС должны быть зарегистрированы в книге покупок в том квартале, в котором они получены продавцом. Если первоначальный взнос был внесен продавцу в 1 квартале 2016 года. Счет-фактура также должен быть выставлен в 1 квартале 2016 года.

Так, а для чего нужна счет-фактура?

Наконец, необходимо правильно подготовить отчет по НДС. Для этой же цели составляются книги покупок и продаж.

В каком случае можно не составлять счет-фактуру в момент отгрузки?

Если продавец облагается НДС и реализует товары (задания, услуги) лицам, которые не облагаются НДС или освобождены от НДС, счет-фактура может не выписываться по письменному соглашению сторон сделки.

Когда продавец имеет право составить сводный счет-фактуру?

Если покупатель не является плательщиком НДС, включая физических лиц, то в течение отчетного (налогового) периода продавец вправе составить единый сводный счет-фактуру и перечислить сводную информацию по всем этим операциям. Сводный счет-фактура регистрируется в книге продаж под кодом операции 26.

Выставление продавцом счета-фактуры без НДС

Счета-фактуры, помеченные как «без налога (НДС)», полученные продавцом, не нужно регистрировать в книге покупок. Все операции с НДС должны быть зарегистрированы продавцом в разделе 7 декларации по НДС.

В каком случае неплательщик НДС обязан вести журнал учета?

- Если субъект, не облагаемый НДС, выставляет счет-фактуру, содержащий инициативу покупателя

- Если субъект, не облагаемый НДС, получает и выставляет счета-фактуры от имени других лиц по договорам поставки, агентским соглашениям, договорам поручения и договорам на выполнение функций заказчика.

Какие счета нельзя регистрировать в книге покупок?

Если налогоплательщик допускает такие ошибки, налоговые органы могут отказать покупателю в вычете НДС. К таким ошибкам относятся.

- Ошибки в имени продавца или покупателя, неправильный адрес, неправильный НДС, неправильный

- Неправильные имена в накладных и командах счета-фактуры, неправильные

- Числовые ошибки при определении стоимости товара (работы, услуги), когда показатель в графе 5 не равен произведению в графе 3. Значение элемента 5 не равно произведению элементов 3 и 4.

- Ошибка в определении налоговой ставки, когда определена ставка 18%, но НДС фактически оценивается в 10%.

- Ошибки в ячейке 8 из-за неправильного распространения кадров 5 и 7.

Неверный номер счета-фактуры в книге покупок

Если после подачи декларации по НДС налогоплательщик сам обнаружит ошибку, например, неправильный номер, но при этом не будет занижения суммы налога, подлежащего уплате. В этом случае налогоплательщик сам решает, подавать ли ему уточненную декларацию по НДС.

Когда составляется корректировочный счет-фактура?

Согласно статье 168, пункт 3, абзац 3, пересмотренный бланк претензии должен быть подготовлен не позднее пяти календарных дней после даты соглашения об изменении. Причинами для подготовки такого исправленного счета-фактуры являются

- Снижение цены товара (работы, услуги)

- Уменьшить количество товаров (работ, услуг).

В любом случае, стоимость отправленных товаров, выполненных работ или оказанных услуг изменится.

Обстоятельства, при которых необходимо подготовить пересмотренный счет-фактуру:.

- Товары возвращаются покупателем, который не обязан платить НДС.

- Покупатель возвращает товар, который еще не был оприходован

- Покупателю предоставляется скидка, а

- Первоначально товар был отправлен покупателю по временной цене, впоследствии цена была изменена, и товар был продан по этим ценам.

- Продавец признал претензии покупателя по поводу недостатков и качества товара.

Ситуация, не требующая устранения фактуры:.

- Покупатель возвращает уже учтенный товар. В этом случае покупатель должен выставить счет-фактуру на воссоединение товаров.

- При наличии технических или числовых ошибок необходимо внести исправления в оригинал счета-фактуры.

- Если цена или количество товара изменились до выставления основного счета-фактуры, измененные данные должны быть немедленно зафиксированы при выставлении счета-фактуры.

- Если цена миссии по договору была определена после выставления основного счета-фактуры, но порядок формирования цены не изменился, изменение регистрируется в первичном счете-фактуре.

Форма и порядок составления корректировочного счета-фактуры

Корректировочные счета-фактуры и периодические счета-фактуры могут быть составлены на бумаге или в электронном виде.

В соответствии с пунктом 2 таблицы 2 Постановления Правительства № 735 от 30 июля 2014 года в корректировочном счете-фактуре должны быть отражены только те элементы первичного документа, которые изменились.

Если было много поставок одному и тому же контрагенту, можно составить один исправленный счет-фактуру, отражающий все изменения. Все обязательные реквизиты перечислены в § 169 5.2 Налогового кодекса.