Налогообложение является неотъемлемой частью каждого государства. Тип экономической деятельности может быть как рыночным, так и нерыночным. Первая часть Налогового кодекса РФ гласит, что «под налогом понимаются обязательные и индивидуально безвозмездные платежи, взимаемые организациями и физическими лицами в виде отчислений в фонды на праве собственности, финансового управления или оперативного управления в целях финансовой поддержки Деятельность.

Государственные и муниципальные (или).

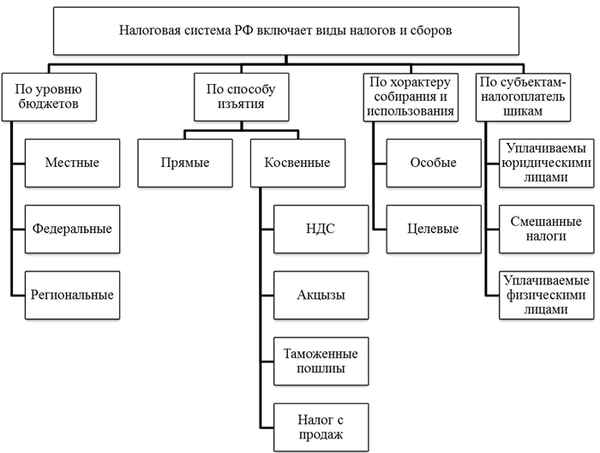

Классификация налогов позволяет разделить их в соответствии с конкретными функциями. Это помогает лучше понять их функцию. Они различаются в зависимости от статьи платежа и метода взыскания.

Первая категория включает разделение налогов, взимаемых с физических и юридических лиц. Общими чертами обоих являются дорожный фонд и платежи по земельному сбору.

Вторая категория делится на косвенные и прямые налоги. Косвенные налоги — это те, которые добавляют определенную сумму к оплате счетов за услуги. Прямые налоги взимаются с имущества и доходов.

Принцип работы налоговой системы России

Российская налоговая система (НС) основана на третичном ГС, включающем местные, региональные и федеральные налоги. Сегодня основным законодательным актом является Налоговый кодекс, который состоит из общей и специальной частей. Он содержит общие принципы системы и описывает взаимодействие между налогоплательщиком и государством; 1 января 1999 года вступила в силу первая часть и остальные части 2001 года.

Работа российской налоговой системы основана на четырех принципах налогообложения, принятых во всем мире. Это принципы справедливости, определенности, удобства и экономии. Первое правило гласит, что налогообложение является справедливым в зависимости от дохода; второе — сумма к уплате должна быть известна налогоплательщику заранее; третье — что взыскание должно производиться наиболее удобным для налогоплательщика способом (что бывает не всегда); четвертое — что налогоплательщик должен быть заранее проинформирован о сумме, подлежащей уплате; четвертое — что налогоплательщик должен быть заранее проинформирован о сумме, подлежащей уплате.

Наконец, это относится к сокращению расходов на сбор налогов.

Налоговый кодекс также предусматривает специальные режимы. Он также определяет процесс их определения. В нем описаны отдельные случаи, когда нет никаких обязательств. Информацию об этом можно найти в статьях 13-15 Налогового кодекса.

Статья 18 включает такие специфические режимы, как единый сельскохозяйственный налог, упрощенная система налогообложения и налоговый режим в виде единого налога на вмененный доход в определенных видах деятельности и задачах производственного сектора.

Структура российского налогового законодательства.

Справка 2 НДФЛ

Это название относится к индивидуальному подоходному налогу. В нем содержится информация об источнике дохода, заработной плате и налогах; согласно статье 226 НК РФ, налоговым инспектором является работодатель. Работодатель является лицом, обязанным выдать сертификат.

Сертификат содержит следующую информацию.

- Название и элементы работодателя,.

- данные о работнике,.

- ежемесячный доход, подлежащий налогообложению, 13% от ежемесячного дохода налогоплательщика, и

- официальные скидки, налоговые скидки, включая скидки на недвижимость, скидки на социальное обеспечение, скидки на

- общее количество доходов, скидок и комиссий.

Это заявление может потребовать бухгалтерия компании. Выдается в течение трех дней с момента подачи заявления, как указано в статье 62 Трудового кодекса РФ. ‘После письменного запроса работника работодатель обязан в течение трех рабочих дней со дня подачи этого заявления предоставить последнюю дату’.

Работник должен предоставить актуальную документацию по работе (копии приказов о работе, команды о переводе на другую работу, команды о прекращении работы — выписки из трудовой книжки справки о заработной плате, фактически уплаченные страховые взносы на освобожденное и обязательное пенсионное страхование, часы своей работы, работодателя и т.д.). Копии документов, связанных с работой, должны быть надлежащим образом заверены и бесплатно предоставлены работнику.

Для их получения не требуется подавать запрос. Некоторые работодатели могут отказать в этом по устному запросу. При расторжении договора сертификат должен выдаваться автоматически вместе с другими документами.

Если руководитель настаивает на заявлении, в него следует внести изменения, указав личные данные и срок, на который требуется сертификат. Срок уведомления составляет несколько лет.

Внимание. Работодатель не может отказать налогоплательщику в выдаче сертификата.

Где может понадобиться справка

Чаще всего человек обращается в банк, если он получил крупный кредит, который часто выдается его бывшим начальником. На новой работе также может потребоваться такой документ, выданный бывшим начальником. Это необходимо для предоставления налоговых скидок определенным группам лиц (например, родителям, оплачивающим обучение студентов).

Этот документ также необходим для судебных разбирательств, различных выплат, таких как питание и пенсии, и усыновления детей.

Сертификаты подоходного налога

Пошаговая инструкция

- Чтобы воспользоваться этим методом, необходимо сначала завести личный кабинет на этом сайте.

- Перейдите к разделу «Взносы на подоходный налог и страхование».

- Выберите ‘Информация по двум декларациям о доходах физических лиц’ Декларация о доходах.

- Выберите интересующий вас год.

- Теперь вы можете просмотреть и сохранить сертификат на своем компьютере. Сохраненный сертификат может быть отправлен в электронном виде по соответствующему адресу.

Примечание: Этот способ экономит время и удобен тем, что вам не придется стоять в очереди и вы сможете быстро получить нужные вам документы.

Если по какой-то причине работодатель отказывается выдать такую справку, это действие нарушает трудовые права работника. Однако это не является причиной для обращения в налоговую инспекцию. Он не обязан его выдавать, потому что не обязан этого делать. Однако, за исключением этого органа, он может не получать информацию о своих доходах.

Когда это возможно? Согласно статье 32 Налогового кодекса, предоставление документов физическим лицам не входит в обязанности налоговых органов. Однако это возможно, если бизнес бывшего работодателя закрылся.

Оформление 2 НДФЛ через налоговую

- Заявление подается в налоговый орган по месту предыдущей регистрации работодателя.

- Сервис будет собирать все данные о налогах на бизнес и выдавать соответствующие сертификаты.

Самый актуальный способ — заказать справку о НДФЛ из личного кабинета на сайте.

Вы можете подписаться на эту услугу, используя

- счет с сайта «Госуслуги», если он подтвержден личным посещением МФЦ или отделения почты России.

- При использовании электронного ключа подписи нет необходимости использовать первый ключ подписи.

- Или с регистрационной карточкой. Он содержит имя пользователя и пароль. Независимо от регистрации, его можно получить в инспекции ФНС России.

Если есть какие-то неясности с записью, на том же сайте можно посмотреть видео. На главной странице сервиса нажмите на «Вход в личный кабинет» под заголовком «Физическое лицо». Откроется новая страница. В правом нижнем углу вы найдете нужное видео.

Если регистрация прошла успешно, налогоплательщик получает доступ к своему сертификату в режиме реального времени.

Документ для военнослужащего

Как и все остальные граждане, военнослужащие должны представлять справки о доходах в различные ведомства. Процесс его получения несколько отличается от обычного. Работодателем военного контрактника является Министерство обороны Российской Федерации, которое должно подать заявку на его получение.

Для этого необходимо обратиться в Министерство обороны РФ (УРК МО РФ) или Департамент финансового обеспечения Министерства обороны РФ (ДФО МО РФ).

Должно включать:.

- Полное имя,.

- Личный номер,.

- Паспортные данные, a

- номер НДС

- Зарегистрированный адрес; и

- Название воинской части,.

- Количество необходимых копий справок о подоходном налоге. 2.

- Период, на который требуется выпуск.

Кроме того, должен быть указан способ доставки. Если получение осуществляется напрямую, это должно быть указано в заявлении — если по почте, то необходимо указать адрес доставки.

Заявления могут быть отправлены различными способами через «личный кабинет военнослужащего», по почте, факсу или прямой доставкой. В этом случае регистрация также должна быть проведена в течение трех дней, а документ выдан по истечении этого срока. Однако, если это делается по электронной почте, необходимо учитывать время доставки.

Особенно если сервис находится в отдаленной части страны. Поэтому рекомендуется отправить запрос заранее.