- Страховые случаи в рамках ипотечного страхования

- Мои расчеты при покупке вторичного жилья

- 1. Купить квартиру в новостройке

- 2. Оформить ипотеку на жену

- 3. Завязать с вредными привычками и экстримом

- 4. Сравнить тарифы в нескольких страховых компаниях

- 5. Застраховаться сразу на 3–5 лет

- Что запомнить

- Какие преимущества дает страховка жизни при ипотечном кредите?

- Оформление договора

- Перечень страховых случаев по ипотеке

- В каких случаях компенсации не будет?

- Размер страховой премии и расчет ежемесячных выплат

- Вид франшизы

- Условия выплаты возмещения

- Досрочное расторжение договора

- Ответственность за невыполнение обязательств

- Частые вопросы по страхованию при ипотеке

- Какие условия предоставления военной ипотеки?

- Можно ли переоформить ипотеку на другого человека?

- Можно ли гражданину России оформить ипотеку за рубежом?

- Как и зачем страховать заложенное имущество?

- Обязательным является страхование цели ипотеки

- Могу ли я отказаться от ипотечного страхования?

- Преимущества и недостатки полного страхования

- Как застраховаться, если у вас есть ипотечный кредит

- Как взыскать страховые взносы за досрочное погашение ипотеки

- Как получить выплаты по полису

- Страховые риски по личному страхованию:

- Вопросы и ответы

- Что влияет на стоимость

- Наши преимущества

- Документация и дополнительная информация

- Что делать в случае страхования?

Ипотечное страхование гарантирует, что страховщик выплатит банку долг, если вы не сможете выплачивать ипотеку в силу непредвиденных обстоятельств.

- Недвижимость,.

- Ваша жизнь, здоровье и

- Право собственности или владения имуществом.

Согласно Закону об ипотеке, страхование самого объекта недвижимости является обязательным, если иное не указано в договоре. Страхование жизни и здоровья и титульное страхование могут быть необязательными. Однако банки могут повысить процентные ставки, если они не застрахованы.

Если вы страхуете все, то у вас полное или комплексное ипотечное страхование. Однако такое страхование требуется только в течение первых трех лет после регистрации ипотеки и для второго жилья. В противном случае можно обойтись без титульного страхования, а в некоторых случаях и без страхования имущества.

Вы должны заключать договор страхования только с компанией, уполномоченной банком, т.е. с той, чья надежность проверена и которая готова принять полис.

Страховые случаи в рамках ипотечного страхования

- Смерть в результате несчастного случая или болезни.

- Инвалидность I или II группы вследствие несчастного случая или болезни.

- Огонь.

- Удар молнии.

- Взрыв бытовых газовых или паровых котлов.

- Наводнение.

- Высвобождение подземных вод и оседание грунта.

- Авиакатастрофы.

- Автомобильные аварии.

- Грабеж, кража со взломом и разбойное нападение.

- Структурные дефекты.

- Другие незаконные действия третьих лиц.

Мои расчеты при покупке вторичного жилья

Задолженность: 3, 600, 000 рублей.

Срок кредитования: 360 месяцев.

Ставка 8. 9%: 27, 708 рублей в месяц или 344, 496 рублей в год.

9. 9% ставка: 31 327 рублей в месяц или 375 924 рубля в год.

1% переплаты в первый год: 375, 924 руб.- 344, 496 руб. = 31, 428 РУБ.

Стоимость полного ипотечного страхования в первый год: 27, 958 руб.

Когда мы покупали нашу первую недвижимость на вторичном рынке, страхование квартиры помогло нам сэкономить 3 470 рублей в первый год. Именно поэтому мы решили оформить страховку.

Однако каждый случай должен быть рассчитан отдельно. Например, страхование второй квартиры в новом здании не принесло выгоды Кредит в размере 700 000 рублей был взят на пять лет под 13% годовых. За первый год мне пришлось заплатить 4332 рубля дополнительных процентов, а страхование жизни и здоровья от банка обошлось мне в 7000 рублей.

Я взял только страховую гарантию.

1. Купить квартиру в новостройке

Когда я купил свой второй дом, первые три года я страховал все — жизнь, здоровье, имущество и собственность, — но когда я купил новое здание, я застраховал только жизнь и здоровье.

Невозможно застраховать строящуюся квартиру, которая есть только на бумаге. Банк требует этого только в том случае, если дом сдан в эксплуатацию и подписан акт приема-передачи. Однако моя квартира строилась в течение двух лет, за это время я досрочно погасил свои долги. Поэтому в течение этого времени мне вообще не нужно было страховать имущество.

Мне также не понадобилось страхование титула на новое здание, так как строители не принесли справку из психиатрической клиники и сказали, что не знали, чем я занимаюсь на момент продажи. Поэтому они никак не могут лишить меня титула.

По словам моего страхового агента, выбрав новостройку, я сэкономил 64% от суммы страховки, необходимой при ипотеке аналогичного второго дома.

Однако этот метод экономии действителен только в течение первых трех лет. Как только новое здание будет сдано в эксплуатацию, помимо проживания в нем, квартира должна быть застрахована. Кроме того, в случае приобретения второго дома, срок действия страховки на право собственности истекает через три года.

Поэтому страхование аналогичного вторичного здания и нового здания будет стоить примерно одинаково.

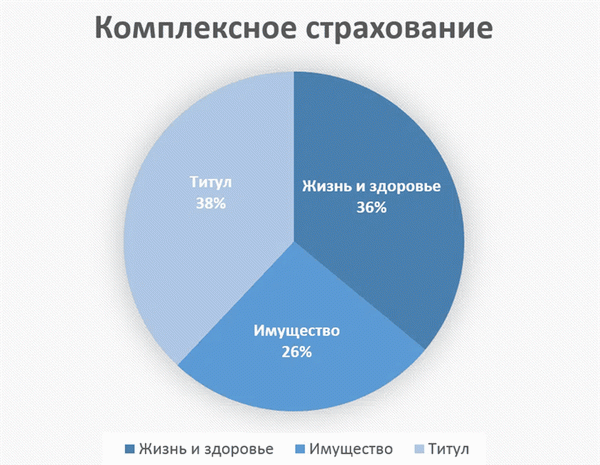

По словам моего агента, соотношение цен на различные виды страхования в рамках комплексного страхования

2. Оформить ипотеку на жену

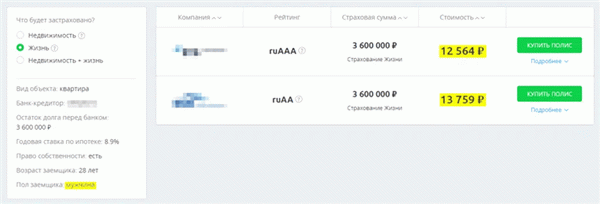

Пол заемщика не влияет на стоимость страхования имущества и титула. Однако во многих компаниях страхование жизни и здоровья для женщин на 30-40% дешевле, чем для мужчин. Женщины выполняют меньше физической работы и реже подвергаются рискам. Они представляют меньший риск для страховщиков и поэтому платят более низкие страховые взносы.

Когда мы купили квартиру в новостройке, мы с мужем подали заявку на ипотечный кредит. Банк одобрил ипотеку для каждого из нас, но в итоге мне пришлось забрать ипотеку — моя страховка жизни стоила 7 000 рублей, а за мужа, который старше меня всего на два года, я должна заплатить 9 200 рублей.

Я нашел расчет ипотечного страхования и сравнил расходы на страхование жизни мужчин и женщин при прочих равных условиях. В компьютерной базе данных было только две компании, авторизованные моим банком. В обоих случаях полисы для женщин дешевле. Источник: sravni.ru.

3. Завязать с вредными привычками и экстримом

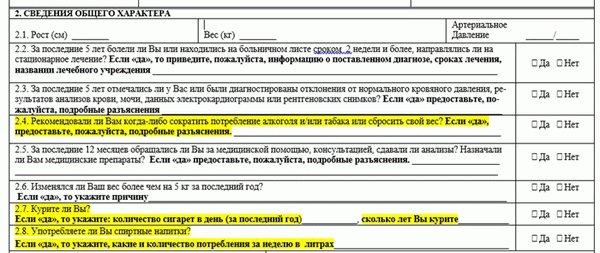

Чтобы рассчитать стоимость полиса, страховщики просят вас заполнить анкету. Есть вопросы о нездоровых привычках и зависимости от экстремальных видов спорта.

Мой страховой агент сказал мне, что если я буду курить или прыгать с парашютом, то моя страховка жизни будет стоить мне от 500 до 700 рублей в год. Это связано с тем, что в этом случае мое здоровье подвергается дополнительным рискам.

Конечно, я не проверял, честно ли была добавлена форма. Конечно, кто-то умалчивает об алкоголизме и элементарных прыжках. Но, допустим, происходит страховой случай.

Пьяница умирает от повреждения печени, бейсджампер ломает позвоночник и получает инвалидность I группы. Страховая компания не имеет права предпринимать какие-либо дальнейшие действия. После этого суд может получить часть страховой компании.

Кроме того, если в анкете были указаны сведения об опасном хобби, это означает, что страховщик добровольно принял риск и поэтому обязан выплатить страховую сумму.

4. Сравнить тарифы в нескольких страховых компаниях

Цены на один и тот же полис в разных компаниях могут отличаться на 15-20%. Когда я обновил свой вторичный полис через год после получения ипотеки, я был убежден.

В первый год я сделал это со своим банковским страховщиком. Неполучение процентной ставки +1% было обязательным условием; при долге в 3,6 млн. рублей страховка стоила 27 958 рублей; через год долг составлял 3,4 млн. рублей, и та же страховая компания оценила полис в 23 800 рублей.

Я решил заключить новый страховой полис с другой компанией. На сайте банка я нашел список компаний, которые он описал. Другими словами, он был готов принять их контракты.

Я также обзвонил 20 и сравнил цены: три компании предложили самую низкую цену — 19, 822 руб. Я выбрал эту модель с лучшими отзывами в интернете. Таким образом, я сэкономил около 4000 рублей.

ВАЖНО!!! Если вы решили сменить компанию, не забудьте аннулировать свой старый страховой полис. В некоторых полисах может быть оговорка об автоматическом продлении. В этом случае вам следует сделать следующее.

- Изучить условия и сроки отмены, и

- Свяжитесь со своим страховщиком и при необходимости запросите аннулирование.

5. Застраховаться сразу на 3–5 лет

Страхование в течение нескольких лет — неприятная вещь, если вы планируете выплатить ипотеку досрочно. Долг уменьшен, а премии уже выплачены. Чтобы пересчитать их и получить назад свои деньги, нужно поднять справку, обратиться в страховую компанию и ждать возврата денег несколько недель.

Однако, если вы не собираетесь выплачивать его досрочно, полис, рассчитанный на несколько лет, выгоден, по крайней мере, по двум причинам

- Скидки. Мой банк предложил мне 20% скидку на страховку, если я сделаю ее одновременно на три года; вместо 83 397 рублей за три года я плачу 66 717 рублей. Но я отказался, потому что у меня не было денег, чтобы компенсировать такой полис.

- Налоговые вычеты. Если вы заплатили налог с дохода или с продажи имущества в год покупки контракта, вы можете претендовать на скидку. Скидки, связанные со страхованием жилья и права собственности, не предоставляются. Однако, согласно статье 219 Налогового кодекса, можно получить возмещение за страхование жизни и здоровья, но только если полис действует более пяти лет. Налоговая служба возвращает часть в размере 13% от стоимости полиса страхования и медицинского страхования на 5 лет.

Что запомнить

- В первые три года ипотечное страхование на построенный дом в три раза дешевле, чем на второе жилье.

- Предпочтительнее брать ипотеку для женщины — страхование ее жизни в некоторых компаниях на 30-40% дешевле, чем страхование жизни мужчины.

- Не стоит скрывать свои вредные привычки и любовь к экстремальным видам спорта при заполнении заявления на страхование. Но если нет, то ваша страховка будет стоить на 500-700 рублей дешевле в год.

- Если вы сравните цены различных страховых компаний, аккредитованных банком, и выберете самый дешевый вариант, вы сможете сэкономить до 25%.

Если вы застрахуетесь на три года, вы получите скидку; если на пять лет, вы получите 13% от стоимости страхования жизни в качестве налогового вычета.

Какие преимущества дает страховка жизни при ипотечном кредите?

SZH — это самая важная статья расходов, с которой сталкиваются заемщики при получении ипотечного кредита. Ежегодные выплаты составляют от 7 000 до 18 000. И чем выше риск болезни или смерти заемщика, тем выше процентная ставка. Однако страхование жизни дает заемщикам приятный бонус: оно

- Повышение вероятности ипотечного кредитования, и

- более низкие процентные ставки (без страхования жизни банки повышают ставки по кредитам на один-два процентных пункта); и

- в случае временной нетрудоспособности легче договориться с кредитором — рефинансировать кредит или скорректировать выплаты, и

- При наступлении страхового случая страховщик выплачивает долг. Семейный бюджет не страдает.

- В случае болезни заемщика страховая компания оплачивает медицинское обслуживание и реабилитацию.

Чем меньше долг по ипотеке, тем меньше страховые выплаты. Если происходит досрочное погашение кредита, ЭК. возвращается к платной премии (если полис не имеет ограничений). Кроме того, страховщики заинтересованы в привлечении клиентов и часто предлагают снижение премии на 0,5-0,8%.

Страхование распространяется на бенефициаров ипотеки, координатора, гаранта и других лиц, указанных в ипотечном договоре. Каждая компания утверждает список людей, жизнь которых не может быть гарантирована.

- моложе 18 лет; 55-60 лет и старше; и

- лица, состоящие на учете в наркологических, психоневрологических, противотапперных диспансерах и других специализированных медицинских центрах; и

- Люди, перенесшие инсульт или инфаркт; и

- Серьезные заболевания (рак, диабет, цирроз печени, болезни сердца, СПИД, ВИЧ и другие заболевания).

Вместо того чтобы отказывать таким людям в регистрации, некоторые страховщики повышают тарифы на страховые случаи.

В планы страхования жизни могут быть включены риски случайного ущерба и вынужденной безработицы (сокращение штата или ликвидация компании).

Оформление договора

В анкетах клиентов обычно просят уточнить информацию о сумме, сроке кредита, диагнозе, посещениях врача и госпитализации. В случае личного страхования страховщики будут спрашивать о роде занятий клиента и образе жизни (занятия, экстремальные виды спорта и т.д.). Эти данные влияют на оценку страховых рисков и страховых выплат.

Клиент подает заявление на страхование, копию паспорта, СНИЛС и ипотечный договор. Если в заявлении указаны серьезные хронические заболевания, страховщик может потребовать медицинское заключение (или медицинскую карту) о состоянии здоровья человека. Все условия полиса изложены в договоре.

Следует внимательно прочитать договор и обратить внимание на важные моменты.

Перечень страховых случаев по ипотеке

Стандартные страховые случаи — это случаи, наиболее часто включаемые в полисы страхования жизни и здоровья.

- Инвалидность I-II группы — размер компенсации (полностью или частично) указан в договоре.

- Временная нетрудоспособность (на срок не более 30 дней) — компенсация задолженности в зависимости от срока больничного листа; и

- Смерть — СК полностью погашает долг — родственники становятся наследниками умершего после снятия бремени с имущества.

Стоит как можно тщательнее изучить условия договора. Четкая формулировка исключает двусмысленность и возможные споры, а также гарантирует выплату компенсации.

В каких случаях компенсации не будет?

В большинстве случаев компенсация не выплачивается, если

- Заемщик состоит на учете в клинике, и у него диагностирован ВИЧ или СПИД

- Было совершено самоубийство; и

- Травма или смерть под воздействием наркотиков или алкоголя ;

- Имеется нелицензированный водитель, причинивший вред жизни или здоровью; и

- страховой случай произошел во время совершения правонарушения и это доказано судом.

ВАЖНО: Если гражданин является инвалидом и умирает после получения компенсации, пособие в связи со смертью не выплачивается. Страховщик также откажет в выплате, если при заполнении страхового свидетельства вы скроете наличие заболевания, связанного с работой, или общего заболевания.

Размер страховой премии и расчет ежемесячных выплат

Страховая сумма обычно равна кредитному обязательству. Ставка составляет от 0,17% до 1% от страховой суммы. Условия для увеличения коэффициента :

- Возраст застрахованного — чем старше застрахованный, тем выше ставка.

- Образ жизни — опасные профессии, опасные населенные пункты, экстремальные виды спорта, другие факторы, и

- Хроническое, тяжелое заболевание.

Премии могут быть снижены, если здоровье клиента ухудшится в период страхования (причина — сокрытие фактического состояния здоровья).

Вид франшизы

Освобождение — это процент или фиксированная сумма убытка, которую клиент оплачивает за свой счет. Вид и размер определяются по соглашению сторон; в страховании в основном используются два вида скидок

- Условие — компенсация не выплачивается, если сумма ущерба меньше удержанной суммы. Если размер ущерба превышает сумму франшизы, страховое возмещение выплачивается в полном объеме.

- Абсолютная — клиент получает разницу между суммой убытка и франшизой.

Преимущества скидок включают экономию средств за счет более низких страховых взносов и скидок на приобретение полисов, что может быть выгодно, если сумма убытка велика.

Условия выплаты возмещения

Ипотечные кредиты обладают уникальными характеристиками в плане признания событий страховыми. Например, в контексте риска «смерть» родитель умершего должен уведомить страховщика до истечения срока действия полиса, но не позднее одного года с даты происшествия. Инвалидность — по страховке, но не позднее шести месяцев после ее истечения.

Временная нетрудоспособность — после 30 дней непрерывного больничного листа. После утверждения случая в качестве страхового, ЕК. возвращает банку все суммы, причитающиеся застрахованному.

Компенсация за риск потери трудоспособности выплачивается в счет ежедневных дней нетрудоспособности в размере 1/30 части ипотечного платежа.

Документация для оплаты:.

- Применяется

- справка медицинского фонда, подтверждающая факты страхового случая (свидетельство о смерти, справка об инвалидности по речи, больничный лист); и

- документальное подтверждение права на наследство (в связи со смертью) родственника-родителя; и

- Справка из банка о сумме долга по ипотеке (реквизиты для переуступки компенсации).

ВАЖНО: Вы должны продолжать вносить ипотечные платежи в соответствии с графиком, поскольку SK не компенсирует вам штрафы и пени за просрочку платежей, пока кредитор не перечислит их вам.

Досрочное расторжение договора

Период отзыва составляет 5-14 дней, в течение которых застрахованный может досрочно (без обоснования) заявить о страховом случае и получить выплаченные деньги (если в этот период не произойдет страховой случай).

Если срок ожидания не соблюден, договор CSH может быть расторгнут в любое время в течение срока ипотеки, поскольку это необязательный страховой полис. Период, в течение которого клиент может заранее отказаться от договора, и сумма, подлежащая возврату (25-75%), определяются SK.

Порядок расторжения договора страхования регулируется общими положениями статьи 958 Гражданского кодекса и Законом о защите прав потребителей.

Возвращенная сумма = уплаченные страховые взносы минус количество дней, прошедших с даты заключения договора до даты аннулирования, минус подоходный налог, минус расходы на службу поддержки группы.

Ответственность за невыполнение обязательств

Страхователь несет ответственность за предоставление ложной информации о страховом покрытии. В этом случае страховщик имеет право взыскать убыток со страхователя путем удержания уплаченной премии.

Компенсация не предоставляется, если страховой случай произошел из-за небрежности застрахованного или выгодоприобретателя. Отсутствие небрежности доказывается страхователем.

Ответственность за нарушение договора страхования определяется статьей 937 Гражданского кодекса Российской Федерации.

Частые вопросы по страхованию при ипотеке

Какие условия предоставления военной ипотеки?

Государственная программа льготного кредитования военнослужащих на приобретение жилья, Федеральный закон № 117, действует с начала 2009 года. Кредиты предоставляются офицерам, рядовым солдатам и студентам военных учебных заведений, которые участвовали в накопительно-ипотечной системе (НИС) не менее трех лет. Максимальный срок кредита составляет 25 лет.

Сумма — до 2,2 млн рублей.

Что вам нужно для подачи заявки:.

- Подайте заявление на получение сертификата в Росвоенипотеку и

- Выберите недвижимость (в любом регионе страны), которая соответствует требованиям программы и критериям банка.

- Соберите документы, требуемые кредитором, и

- подать заявку на получение кредита и ожидать решения банка.

Первоначальные затраты — не менее 10% от стоимости недвижимости. Если стоимость недвижимости выше стоимости, предложенной в программе, заемщик должен доплатить недостающую сумму из собственных средств.

Страхование жизни является обязательным для военнослужащих (ФЗ-52 от 28. 03. 98). Банки не имеют права требовать от военных заемщиков повторного страхования жизни для получения ипотечного кредита.

Можно ли переоформить ипотеку на другого человека?

Перестрахование может потребоваться в случае развода, инвалидности заемщика, переезда или значительного ухудшения финансового положения. Замена заемщика допускается только с согласия ипотечного заемщика при условии, что новый заемщик соответствует критериям кредитора в отношении уровня дохода, финансовой репутации и занятости (документация).

Пока идет подготовка и сбор документов, а также рассмотрение заявки, первоначальный заемщик продолжает вносить платежи по кредиту, чтобы избежать дефолта. Кредитор может потребовать от нового заемщика оценить залог, чтобы перезаключить соглашение. Для нового заемщика оформляется страхование (жизни, имущества и ценных бумаг).

Можно ли гражданину России оформить ипотеку за рубежом?

Вы можете. До пандемии Израиль предлагал привлекательные условия (3. 5%). В Испании вы можете выбрать подходящую систему процентных ставок: фиксированную (4-5,5%), переменную (не менее 2% годовых) или смешанную. Максимальный срок кредитования составлял 40 лет.

Иностранные банки предлагают долгосрочные ипотечные кредиты на тех же условиях, что и в России, с практически идентичными процедурами оформления и комплектами документов. Основная сложность при получении кредита — это доказательство своей платежеспособности.

Поскольку ипотечные кредиты выдаются в евро, долларах или местной валюте, граждане, получающие доход в рублях, рискуют потратить больше денег, чем ожидалось.

Что касается страхования жизни, то процентные ставки за рубежом в пять-восемь раз ниже, чем в нашей стране, а защита более детальная. Например, при риске смерти один полис защищает обоих супругов.

Как и зачем страховать заложенное имущество?

Многие клиенты банков до сих пор не знают, нужно ли им страховать залоговое имущество при получении ипотечного кредита. В этой статье объясняется, когда страхование является обязательным для получения ипотечного кредита и когда страхование является обязательным.

Обязательным является страхование цели ипотеки

Из перечисленных видов страхования заемщикам не следует отказываться только от первого, если это специально не оговорено в кредитном договоре. Страхование квартиры, находящейся в залоге у банка, является обязательным. Это требуется по закону для того, чтобы заемщик не остался без жилья в случае чрезвычайной ситуации (пожар, наводнение, стихийное разрушение, взрыв газа, хулиганство, вандализм).

Обычно такое страхование покрывает только элементы квартиры, такие как полы, потолки и стены, но не ремонт или внутреннюю отделку. Страховая сумма зависит от ряда факторов, указанных страховщиком Например, год постройки.

Могу ли я отказаться от ипотечного страхования?

Страхование жизни и здоровья заемщика и страхование права собственности необязательны, но могут повлиять на процентную ставку, предлагаемую банком, в зависимости от условий кредитования банка. Часто низкие процентные ставки, рекламируемые кредитными организациями, действуют только при полном страховании. Если клиент отказывается от предоставления одного из дополнительных полисов страхования будущего, банк может увеличить процентную ставку по ипотеке, если это предусмотрено условиями кредитного договора.

Преимущества и недостатки полного страхования

Страхование жизни позволяет заемщику, а также его наследникам в случае болезни или смерти избежать выплат по кредиту. Однако стоимость этой страховки может зависеть от различных параметров.

Во-вторых, род занятий заемщика: чем опаснее его работа, тем более точной будет страховка.

Даже хобби и хронические заболевания плательщика могут быть приняты во внимание. Однако может появиться фиксированная страховка, составляющая процент от суммы ипотечного кредита.

С другой стороны, титульное страхование может потребоваться при покупке квартиры на вторичном рынке. Сделка с недвижимостью может быть признана недействительной, и покупатель больше не может считаться владельцем квартиры. В случае наступления страхового случая банк получает страховую сумму.

Заемщик также может претендовать на застрахованный остаток после вычета непогашенного остатка кредита, полученного на рыночные средства.

Например, сделка может быть признана недействительной, если нарушаются права несовершеннолетних детей или если один из наследников не получает долю в имуществе, а родственник-родитель неосознанно принимает решение о продаже. Имеются также случаи мошеннических операций. Все эти ситуации приведут к суду.

Однако если нынешний владелец владеет квартирой в течение короткого периода времени, стоит серьезно задуматься.

Добровольное страхование минимизирует риски сделки. Разница между суммой страховых взносов, распределяемых при ипотеке, и страховыми взносами по более высокой ставке может быть незначительной и действительно решающей.

Как застраховаться, если у вас есть ипотечный кредит

После того как вы заполните заявление, страховщик или банк попросит вас предоставить необходимую документацию. Страховщик предпримет ряд шагов, включая анализ имущества. Затем определяется сумма, подлежащая выплате. Сумма зависит от всех обстоятельств. Все индивидуально.

Как взыскать страховые взносы за досрочное погашение ипотеки

С сентября 2020 года вводится новое законодательство, позволяющее вернуть часть премии при досрочном погашении кредита. Новое законодательство распространяется на страховые полисы, заключенные 1 сентября 2020 года или после этой даты. Если договор был заключен ранее, применяется старая процедура.

Если при получении кредита вы оформили дополнительное страхование, а страховой случай не наступил, то для возврата излишка страховой премии вам необходимо будет его получить.

Выплатить ипотеку, получить закладную (если таковая имеется) на банковский вексель и получить сертификат (если требуется) о том, что обязательства полностью выполнены и нет непогашенного остатка кредита.

Напишите заявление своему страховщику или банку с просьбой о возврате денег (в зависимости от того, где было произведено страхование).

Для старых страховых полисов условия возврата варьируются. Страховщики не всегда обязаны возвращать деньги за страховку, если заемщик досрочно выплатил кредит. Зависит от условий страхового полиса.

Сам факт досрочного погашения кредита не означает автоматического возврата премии. Например, условия полиса могут предусматривать, что страховая сумма на первоначальную сумму кредита остается неизменной в течение всего срока действия необязательного полиса личного страхования, а также в течение срока действия этого полиса и страховой суммы. Не рассчитывайте на досрочное погашение кредита и от суммы остатка задолженности по кредиту.

В таких случаях досрочное погашение кредита не прекращает действие страхового полиса, и страховые взносы не возвращаются.

Однако если уплата страхового взноса зависит от непогашенной суммы кредита и нет страхового случая для полной выплаты кредита, то досрочное погашение кредита приведет к досрочному прекращению действия полиса необязательного личного страхования. Премии возвращаются по аналогии с периодом, в течение которого полис был досрочно урегулирован.

Как получить выплаты по полису

Если вы хотите потребовать компенсацию, вы должны обратиться к своему страховщику. Размер выплаты определяется в соответствии с условиями договора страхования. Здесь подробно определяется, что страховая компания должна оплатить, а что нет. Поэтому перед подписанием страхового полиса подробно ознакомьтесь с ним.

Например, в случае травмы, ставшей причиной инвалидности заемщика, страховая компания может возместить банку часть долга или обязательства. Если премия выше, чем оставшийся долг перед банком, заемщик получает остаток. Однако, если работник уволен не по своей вине или по собственному желанию, это не является страховым случаем, и в выплате может быть отказано.

персональных данных в соответствии с политикой АО «Банк ДОМ.РФ» и соглашаетесь с политикой обработки файлов cookie’>

Страховые риски по личному страхованию:

Если инвалидность 1 или 2 группы признана результатом несчастного случая и/или болезни, будет выплачено до 100% страховой суммы.

Если смерть наступила в результате несчастного случая и/или болезни, выплачивается 100% страховой суммы.

Вопросы и ответы

В зависимости от требований банка и желания заемщика можно выбрать страхование отдельных рисков или защиту всего пакета вместе. В этом случае оно называется полным страхованием.

Комплексное ипотечное страхование означает защиту для:.

— Жизнь и здоровье заемщика (личное страхование)

— Имущество (страхование имущества).

— Имущество на случай утраты или ограничения (титульное страхование).

Страховым случаем в имущественном страховании является уничтожение или повреждение имущества в результате пожара, взрыва, наводнения или другого непредвиденного события.

Для личного страхования страховым случаем является признание застрахованного лица инвалидом I или II группы вследствие несчастного случая и/или болезни, а также смерть застрахованного лица вследствие несчастного случая и/или болезни.

Для титульного страхования страховым случаем является потеря или ограничение права собственности на активы в результате решения суда.

Страховые выплаты производятся следующим образом.

В контексте страхования имущества.

— В случае полного уничтожения имущества — страховая сумма на дату страхового случая, указанную в страховом полисе

— В случае повреждения имущества — сумма расходов на ремонт, но не более страховой суммы.

В случае личного страхования

— В случае инвалидности I или II группы или смерти застрахованного в результате несчастного случая и/или болезни выплачивается 100% страховой суммы.

Согласно титульному страхованию.

Если владелец по решению суда полностью утрачивает право собственности на имущество, страховая сумма составляет 100% от страховой суммы.

Если владелец по решению суда лишается части права собственности на застрахованное имущество, страховое возмещение выплачивается в размере рыночной стоимости той части имущества, на которую утрачено право собственности, но не сверх доли собственности застрахованного. Сумма,.

В случае ограничения прав собственности выплата составит разницу между рыночной стоимостью (обременением) и ограниченной стоимостью (обременением) неограниченного имущества, но не более страховой суммы.

Заявление на ипотечное страхование можно подать в местном офисе РЕСО-Гарантия.

Премии определяются индивидуально для каждого риска. Для личного страхования это зависит от возраста и состояния здоровья застрахованного лица. При страховании имущества это зависит от типа и состояния залогового имущества.

Для титульного страхования это зависит от количества и типа сделок по продаже имущества и других факторов, влияющих на риск отмены сделки.

Если кредит выплачивается досрочно, полис может оставаться в силе, а застрахованный будет выгодоприобретателем всей страховой суммы. Кроме того, они могут обратиться к страховщику в письменном виде, чтобы сообщить о полисе. Контрагент получает возмещение премии в соответствии с условиями полиса.

Что влияет на стоимость

Требования банков к размеру страхового покрытия.

Сумма, причитающаяся банку в конце срока действия контракта.

Пол и род занятий заемщика (в случае прекращения действия страхового полиса).

Тип здания и год постройки.

Наши преимущества

Документация и дополнительная информация

Что делать в случае страхования?

- Уведомить компетентные органы. В случае пожара обратитесь в пожарную охрану — В случае взрыва обратитесь в службу спасения — В случае вандализма обратитесь в полицию.

- Сообщите нам о происшествии в течение трех дней после страхования соответствующим способом. Наши специалисты предоставят вам список документов, необходимых для получения выплаты, и проинформируют вас о дальнейших шагах.

- Сфотографируйте место происшествия. Ничего не меняйте и ничего не исключайте до приезда специалистов компании.

- Получите документацию от компетентных органов. Обычно это отчет об аварии или инциденте, подписанный компетентным органом, отказ полиции или отчет об уголовном преследовании, а также технический отчет о состоянии имущества.

- Подайте документы в компанию. В течение 15 рабочих дней после получения всех необходимых документов компания вынесет решение о признании вас застрахованным. Вы должны перечислить страховую сумму в течение семи рабочих дней с момента объявления решения.